当前位置:首页> 正文:汽修生意“惨烈”:54%门店台次同比下滑,超7成车主消费无增长,车后未来增长点在哪?

2024/11/30 23:58:45 流意 原创

2024年,汽车后市场似乎站在了十字路口,完全看不到增长的尽头,也找不到去往增长之路的方向。

日前,F6大数据研究院发布了《2024中国汽车后市场维保行业白皮书》,用多维度数据还原了今年汽后的生存面貌。

进场台次下滑、单车产值下滑、利润下滑、消失的“金九银十”……后市场增长动力明显不足,生意可谓“惨烈”。不少从业者被逼到了“临界点”——要不要转型?后市场未来增长点在哪?

01、超5成门店负增长,7成车主消费无增长

先看后市场的全貌。

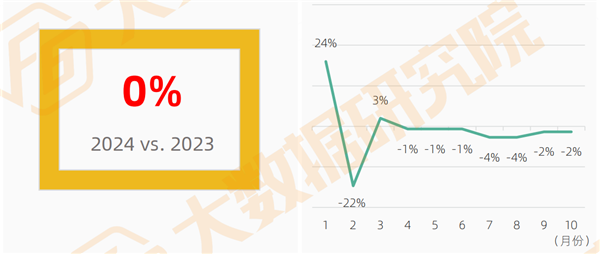

2024年1-10月,后市场累计台次与去年同期持平,增长动力明显不足。

从月度数据来看,自4月-10月份,连续7个月进厂台次同比增长均不及去年同期。尤其7-8月份同比下滑幅度达到4%,而本应是旺季的“金九银十”也消失不见了,说明后市场短期内的业务发展面临较大挑战,稳定性、连贯性均受影响。

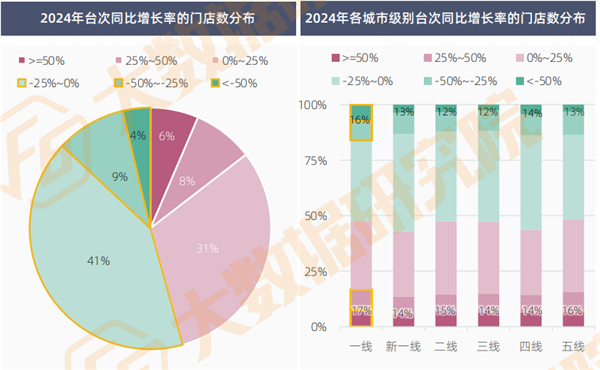

相较2023年,2024年54%的门店台次负增长,其中降幅大于25%的门店占比达13%;与此同时,也有46%的门店实现了增长,其中增长大于25%的门店占比14%。

这说明后市场两极分化趋势越来越明显。而这一趋势在一线城市表现得更为明显。

进场台次7连跌背后,车主的消费习惯发生改变更值得关注。

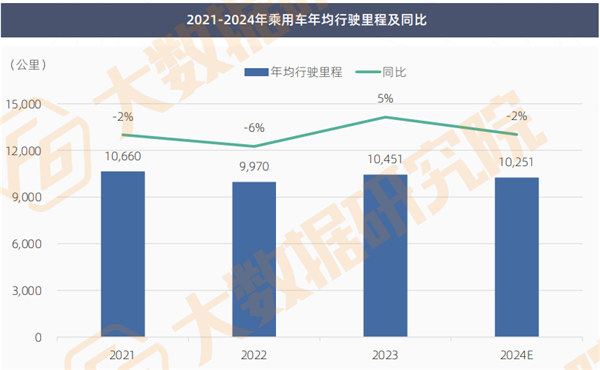

首先,自疫情全面放开后,车主行驶里程增长并未达到预期。2024年平均行驶里程约10,251公里,相比2023年,仅一线城市增长1%,其他城市级别均有不同程度下降。

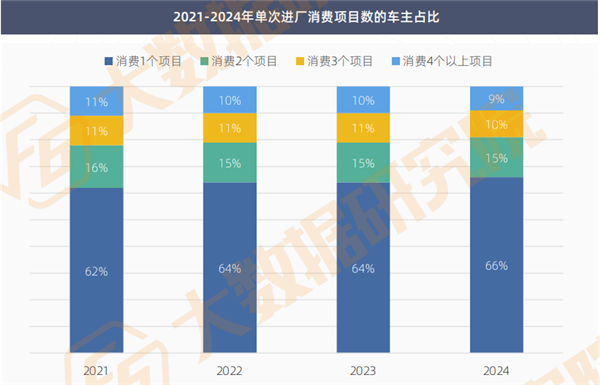

与此同时,车主消费意愿还在下降。单次进厂只消费1个项目的车主占比由2021年的62%增长至2024年的66%,而消费4个及以上项目的车主占比由11%下降至9%。

这足以说明车主在汽车维保领域的消费愈发理性和克制,对于修理厂而言,从单一的维保项目转化更高毛利的项目,挑战会越来越大。

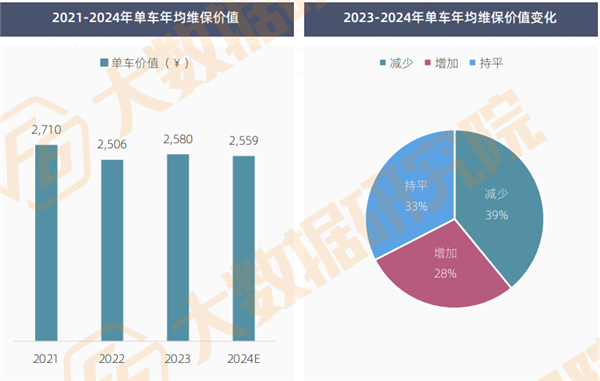

具体到单车年均维保价值层面,2022-2024年间,单车年均维保价值始终稳定在2500-2600元间。

从车主的消费行为分布来看,与2023年相比,2024年有72%的车主消费金额并未出现增长。这一现象在一定程度上可能会制约汽车后市场维保规模的快速发展。

然而,从另一方面来看,车主消费需求的增长放缓,或许能够激发售后服务企业的创新活力,推动其不断推出新产品和服务,从而对整个行业的转型升级产生积极影响。

02、悬挂系统是增长亮点,国产轮胎品牌带来新机遇

终端门店生意下滑,上游配件商的日子自然也不会好过。

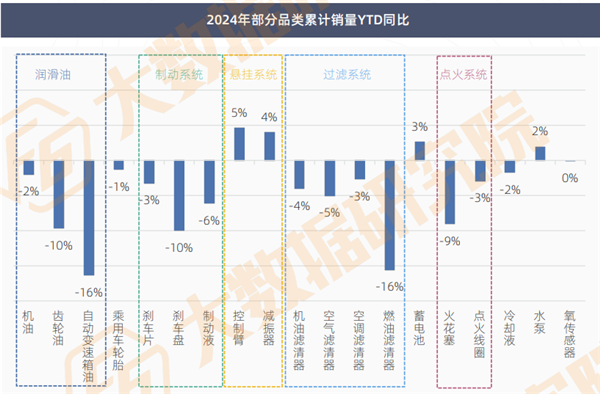

F6数据显示,2024年,润滑油、制动系统、过滤系统等众多品类销量同比均有下滑,唯一的亮点是悬挂系统如控制臂、减振器有所增长。

分析背后的原因,中国平均车龄增长和汽车保有量增加,是推动减振器进入更换周期的重要因素。

更重要的是,底盘系统作为修理厂当下颇为关注的“网红项目”,在底盘品牌商和经销商的培训指导下,修理厂凭借短视频媒体加强对车主的底盘教育,深度挖掘底盘相关业务,也是减振器项目增长的关键因素之一。

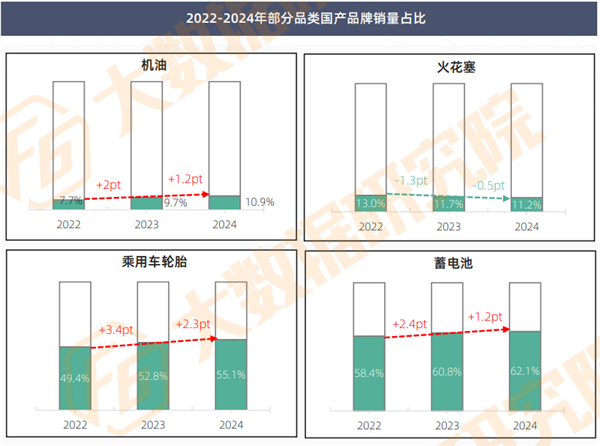

值得关注的是,机油、轮胎和蓄电池三大品类中,国产配件品牌渗透率呈持续增长的态势。

相较2022年,2024年乘用车轮胎国产品牌渗透率增长了近6个百分点,但火花塞国产品牌渗透率下降近2个百分点,国产火花塞品牌仍面临着诸多挑战。

近年来,AC汽车观察到,电商卖配件趋势来得越来越迅猛,火花塞这类需要线下服务的产品也开始“热卖”电商平台,大量国产品牌以“大牌平替”为口号,靠低价降低消费决策成本,因此引发的售后纠纷也不在少数。

再看轮胎市场,新能源汽车带来了行业变革。

一方面,新能源车使用三电系统(电池、电机、电控系统)来替代燃油车的发动机系统。因此,与燃油车相关的刹车片、机油、机油滤清器、火花塞、空气滤清器、自动变速箱油等品类销量同比降幅都比较大。

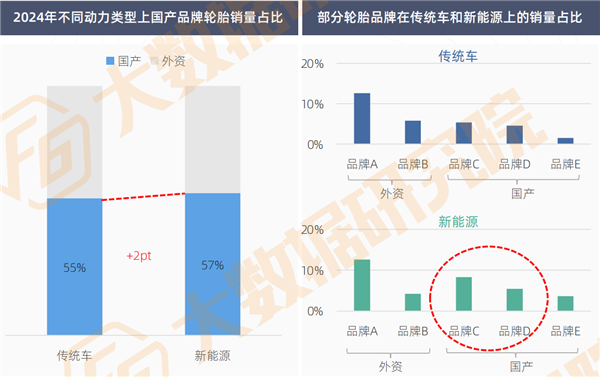

另一方面,新能源车崛起,为国产品牌轮胎提供了“翻身”的机会。整体来看,国产轮胎品牌在新能源领域的销量占比高达57%。

细分品牌来看,传统车领域中,外资B品牌份额领先于国产C、D品牌,但在新能源车领域中,国产C、D品牌份额反超外资B品牌。

总的来看,在新能源时代,轮胎正在成为一种最大的确定性机会,国产轮胎品牌乘势发力,入驻电商平台、布局轮胎连锁、发力新能源车配套优势,同时构建品牌2C的能力,对于独立售后门店来说,抱住国产轮胎品牌的“大腿”,也是一条出路。

03、确定性增长机会:,争抢4S出保客户、布局新能源

当整个车后生意遇到挑战时,如何找到确定性增长机会是普遍关心的话题。

第一个机会来自4S店出保客户。行业协会预测今年倒闭4S店或超4000家,再叠加平均车龄增长带来的出保客户增多,以及嫌弃4S价格贵和不方便的自然流出客户,修理厂如何承接这波流量将很关键。

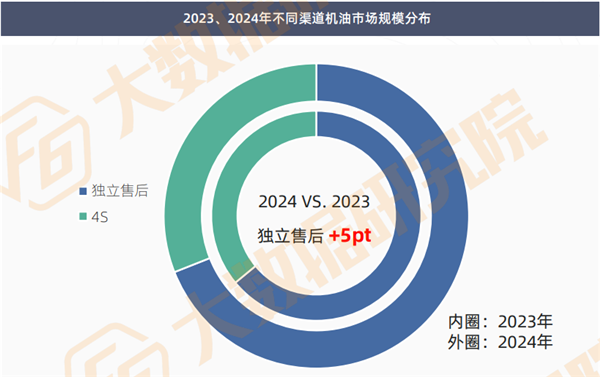

F6大数据显示,2024年独立售后在机油市场中的份额近70%,较2023年增长5个百分点,进一步抢夺4S份额。

这说明修理厂已在保养业务上占据领先优势。不过,4S最为倚重的事故车业务,修理厂抢夺的挑战依旧很大。

第二个机会是新能源售后机会。2024年,独立售后的新能源汽车进厂台次占比已达7%,较2023年增长2个百分点,其中增程式电动车近年来台次占比增长迅速,2024年较2021年已翻番。

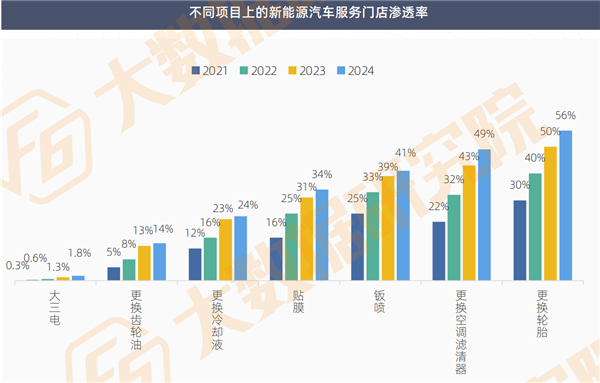

新能源车在独立售后的渗透率越来越高,这是不争的事实。但是从服务的项目上看,仍以更换齿轮油、空滤、冷却液、贴膜等毛利较低的服务为主,新能源汽车特有的电池、电机、电控三电系统维保服务目前渗透率较低。

根据F6提供的数据换算,2024年,能够提供三电维保的门店渗透率为1.8%,即1万家修理厂中仅有180家可提供此服务。

总的来看,4S体系崩盘和新能源车保有量增加正在重构传统后市场。修理厂被分化被洗牌的结果难以更改,“剩者为王”也是修理厂的生存之道。

对于独立修理厂而言,确定性增长主要来源于两个方向,要么获取更多客户,要么将现有客户价值发挥到极致;前者需要开拓新业务新市场或者新推广(线上);后者需要做客群细分,找到客户未被满足的需求。

各种跨界者加入战局,导致客户购买和安装轮胎的方式迎来变化。传统维修...

小桔车服召开安全管理委员会专项会议,会议任命小桔租车、小桔养车、小...

从预约检测到透明报价、从专业技师到纯正配件,从免费车辆电子健康检测...

哪些汽服门店在换门头?换门头的原因是什么?