当前位置:首页> 正文:30万小米YU7与百万尊界S800保费仅差600多元,新能源车险定价逻辑变了吗?

2025/7/25 14:42:11 老白金 原创

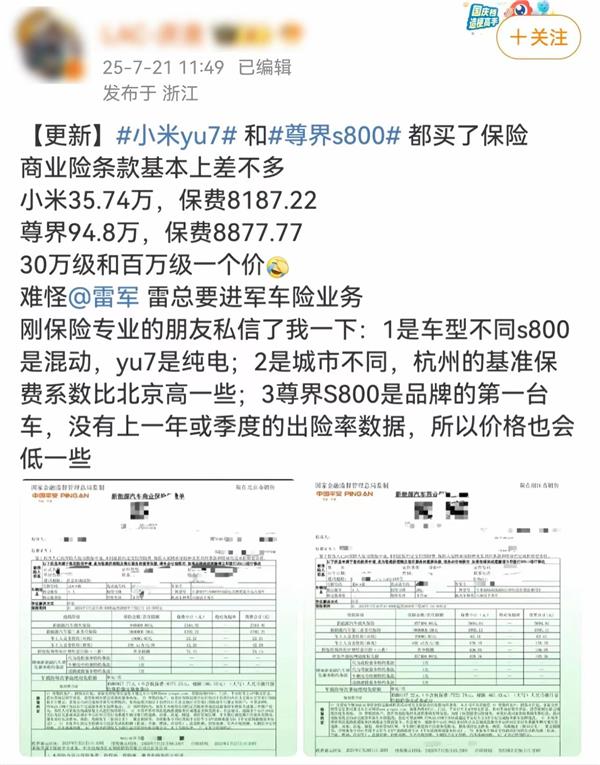

7月21日,一位同时购买了小米YU7和尊界S800的博主,在社交媒体上晒出这两款车型的保险费用,30万级和百万级两款车的保费仅相差几百元,引发了网友们热议。

据博主公开的保单显示,小米YU7售价35.74万元,保险费用为8187.22元;尊界S800售价94.8万元,保险费用为8877.77元。在同为中国平安投保、均投保300万三者险等保险条款基本一致的情况下,两车保险费用仅相差690.55元。

博主也给出了三点理由:

一是动力类型不同,小米YU7是纯电,尊界S800为混动;

二是城市不同,杭州的基准保费系数比北京高;

三是尊界S800是品牌的第一台车,没有上一年或季度的出险率数据做参照。

但在博主讲清楚事情缘由的情况下,网友们仍纷纷表达自己的不同意见,主要集中在两个方面:

一是相差60万车价的两款车的保费处于同一水平,对其中算不清楚的隐藏成本不满;二是认为会有不同客观因素造成保费相近,以此来定义车辆的好与不好没有意义。

从传统燃油车的保费逻辑来看,通常车辆购置价与保费呈正相关。但新能源车的出险率、赔付率和维修成本远高于燃油车,进而产生了“保费倒挂”现象,近30万元的新能源车年保费普遍达到7000-8000元,甚至更高。

而此次不同的是,小米YU7和尊界S800同为新能源车,在保费逻辑一致的情况下,为什么车辆购置价的不同并没有造成保费差异呢?

01、高赔付率的新能源车,遭保险公司共同“嫌弃”

“没有大家想的那么复杂,车辆保费高的核心原因就是赔付率高,导致保险公司系统出单价格就高。”一位保险公司资深从业人士对AC汽车解答道。

首先,在保险公司承保的车型分类里只有“燃油车”和“新能源车”,至于新能源车是纯电还是混动,并不作为影响车险保费的因素。

其次,与“品牌的首台车”关系也不大。以去年上市的小米SU7为例,在保险公司数据库出险率、赔付率为零的情况下,车险保费首年价格定在6000-8000元之间,同样被吐槽“赶上50万燃油车的水平”。

另一位行业专家也赞同了这一观点,认为保险公司给尊界S800定的保费系数设置在正常区间,这一系数也会根据投保地区等因素略作调整,保费通常会在8000-12000元左右。

不过这是新车的首年投保,不能完全反映出保险公司对于车辆的真实认可度,最重要的还是看一年之后的续保情况。

以已经交付一周年的小米SU7来看,这款“车圈顶流”的续保情况也在社交媒体上成为舆论焦点。

AC汽车搜索“小米SU7续保“关键词,有车主晒出的保单显示,在未出险的情况下,续保费用接近5000元,较首期下降了近2000元;也有车主反映续保费用超过1万元,连续被三家保险公司拉黑拒保,调侃自己急需“小米保险”。

而保费上涨的情况更多,且不止是小米汽车被卷入其中。

据《每日经济新闻》报道的小鹏P7车主在未出险的情况下,续保价格却“莫名”增加了1600元,与传统车险“不出险享折扣”的逻辑相悖。保险客服人员对此的解释是,“今年特斯拉、小鹏、蔚来的用户都是这样”。

且不同遭遇也是五花八门:有因车型是老款退市而遭到12家保险公司拒保;有因每天通勤60多公里被判定为高风险车辆,导致投保审核通不过;还有一位喜爱自驾游的新能源车主,因车辆经常出入陌生地区、面临较高风险而被拒保。

上述保险从业人士表示,新能源车遭到保险公司“冷眼相看”并不是针对某一车型,只要被纳入高赔付率的名单,都是相同的“待遇”,他提出问题,“如果将小米YU7跟同级别的纯电车比较保费,质疑声会不会小一点呢?”

02、新能源维修成本失控,保险公司承保和上涨保费“两头难”

对保险公司来说,只要是新能源车,都相当令人头疼。

据介绍,某款热销新能源车的赔付率已经远超行业平均值,甚至比燃油车高出40%-60%;但保险公司又不得不保,而即便是在车主端上涨保费以弥补亏损,也要受保监会的监管,导致出现承保和上涨保费“两头难”的局面。

不难理解,赔付率是保险公司车险定价的核心依据,即赔付费用与保费的比值,受案均赔款与出险频率共同影响,赔付率越高,保费也应该越高。

首先看出险率。

一方面,新能源车凭借较低的使用成本,成为营运类车辆的优先选择,使用强度大,出险率相对较高;另一方面,从用户画像上来看,新能源车主呈年轻化趋势,驾龄相对较短,对新能源车提速快的特性不易把握,容易出险——援引“智驾信息汇”参考特斯拉的数据,35岁以下车主的事故率是40岁以上车主的1.8倍。

再来看维修成本。

一方面,新能源车普遍采用一体化车身设计以降低成本,但这种制造工作导致事故维修需要更换关联部件总成,直接推高了单次维修成本;同时其技术迭代周期仅为1年,高频迭代导致零部件维修成本居高不下,加剧了保险公司的赔付压力。

另一方面,新能源车的零配件定价奇高,甚至在新能源维修环节,新能源车企通过“技术封闭+配件控货”掌握议价权,让保险公司束手无策,只能“被动挨打”。

“一个保险杠生产出来论斤卖给主机厂100多元,主机厂卖给4S店700多元,4S店再卖到终端要2000多元,他们简直把配件当金子卖!”这位保险公司从业人员一边抱怨,一边在定损时只能按照2000元的价格。

更离谱的是三电系统的维修价格。根据第18期动力电池零整比数据显示,动力电池包单件零整比均值为50.96%,单位能量电池包价格均值为1604.92元/千瓦时,也就是说,如果一块100度的动力电池因事故损坏需要更换,保险公司的赔付成本可能高达16万元。

更重要的是,车主在事故维修时只认可主机厂授权渠道,受车企“终身质保”相关条款的制约,通常不会去往保险公司推荐的第三方维修厂,导致保险公司被迫接受高价方案,赔付成本持续攀升。

“把时间推到10年之前,也没有听说保险公司赔穿了的,为什么现在我们就扛不住了呢?”该保险从业人士发出疑问。

03、新能源千亿车险市场的钱不好赚,但仍可期待盈利“拐点”

保险公司在新能源车承保上的亏损有目共睹。

2023年,新能源汽车车均保费达4395元,较燃油车高出63%,保险行业承保亏损67亿元;到了2024年,承保新能源汽车3105万辆,保费收入1409亿元,承保亏损57亿元,两年共计亏损超124亿元。

但新能源车保有量的快速攀升又孕育出庞大的千亿车险市场,让保险公司“又恨又爱”。

以人保财险来看,2024年承保新能源车1159.05万辆,同比增长57.3%;保费收入508.57亿元,同比增长58.7%,新能源家用车商业险占比突破70%,贡献约355亿元保费,更成为行业唯一实现该板块承保盈利的主体。

人保财险总裁于泽在业绩会上提出,力争将新能源车险综合成本率控制在100%以内,这也让业内看到了新能源车险盈利的“拐点”。

事实上,目前已经有多个层面在积极改善新能源承保风险。

如今年1月监管部门发布新规,推动新能源车险降本增效,行业测算维修成本若降低20%,新能源车险综合成本率可从115%降至102%,实现微利。

保险公司也积极跟进,提出要对新能源车险理赔的相关标准、配件的价格以及出险的数据,与车企进行实时的互通和互联,不断降低理赔成本的同时,提升车辆维修的经济性。

另外,随着智能辅助驾驶系统普及、车主对车辆的操作更加熟悉等,都有效降低了出险率。

从最新的保险行业承保数据看,保险公司或正在接近这一“拐点”。

今年上半年,上半年新能源商业车险签单保费约661.7亿元,同比增长41.44%,这一数字远超全行业车险保费3.27%的同比增速。

从赔付情况来看,虽然新能源商业车险已结赔付额同比增长33.32%,但低于保费增速8.12个百分点,表明新能源承保风险正在逐步改善。

更为重要的是,新能源车险盈利的两大关键力量正在发力:一是保险公司通过提升精准定价和成本管控能力不断优化承保质量,二是得益于新能源车保有量持续突破带来的规模效应。

尽管还有很长的路要走,但在数据沉淀、技术升级、政策影响和多方协作的持续推动下,一个“保险公司盈利、车主修车不贵、汽修厂也能从中分羹”良性生态的形成,将值得期待。

各种跨界者加入战局,导致客户购买和安装轮胎的方式迎来变化。传统维修...

小桔车服召开安全管理委员会专项会议,会议任命小桔租车、小桔养车、小...

从预约检测到透明报价、从专业技师到纯正配件,从免费车辆电子健康检测...

哪些汽服门店在换门头?换门头的原因是什么?