当前位置:首页> 正文:5大势力角逐6000亿市场,谁能成为“商用车领域的新康众”?

2021/4/13 10:23:38 杨兴涛 原创

随着资本不断进入,乘用车汽配供应链已有不少于10家拿到融资。其中,易损件供应链更受资本青睐,也更为活跃。

那么,整个汽车后市场行业格局是否已定?头部玩家地位是否已经稳固?

作为行业内早期投资康众汽配唯一5亿元以上资金并退出的重量参与者,鳌图资本(AutoCapital)一直在关注汽配供应链更多的投资机会。笔者认为,行业格局仍然有变,最大的变数就在商用车领域。

01、商用车汽配供应链的机会

乘用车配件供应链发展遇到瓶颈,一定程度上正是商用车配件供应链的机会。

1.乘用车后市场头部企业估值较高,在一级市场已经较难拿到更高的融资额。同时,简单的跑马圈地带来的快速成长,正在变为内部运营提升绩效能力增长,增长快则损失毛利和净利润,增长慢则对追求高收益的投资人吸引力不够。

2.紧随头部的企业也遇到了上述问题,头部不停止“以扩张为主、盈利为次”的战略,则大家的整体盈利能力都无法改善。如果追随者没有“直营、加盟、修配融合”的“组合拳”,可能受阻程度更深。

3.乘用车修理厂连锁、数据公司和SaaS等基础设施的发展,也会使商用车汽配供应链受益,商用车配件供应链平台的出现有了一定基础。

笔者认为,商用车领域有望崛起一家新康众级别的供应链平台企业。

1.商用车维保市场容量巨大。国内商用车保有量约3000万辆,数字看似不大,但商用车行驶里程更长,维保频次更高,其维保市场规模超6000亿。

2.商用车生态割裂。不同于乘用车后市场企业众多,商用车后市场企业数量相对较少。其核心原因在于,商用车维修端生态更加粗放,并且和乘用车生态割裂,标准化程度落后于乘用车后市场。

目前,服务于商用车的授权企业约为1万家,非授权企业超30万家。整体来说,国内维修市场依然处于属地化、小散乱的状态,需要更多时间才能孵化出头部企业。

3.与乘用车领域一样,商用车汽配企业比维修更有机会走出巨头。在北美市场,商用车后市场较为集中的企业有三类:一是运输车队旗下的供应链和汽修融合的平台企业,二是依附主机厂的经销商后市场体系(核心部件保内业务为主),三是独立汽配供应链企业,如AutoZone、NAPA、O’Reilly都有相当比例的商用车业务(乘用车和商用车大概7:3),主要服务于中小客户。同时存在专注于卡车后市场维保的连锁型公司,如FleetPride、FSI (Fleet Services International)、HDA Truck Pride等行业头部企业。

目前国内大车队集中度低,绝大部分是小车队和个体户。头部车队还在扩大规模的过程中,没精力去重点做独立后市场;依附主机厂的经销商体系,更加适合提供高价的服务;在服务中小车队和个体户的领域,出现商用车领域的新康众可能性巨大。

02、汽配比维修更有机会走出巨头

1.巨大市场需求呼唤平民化配件。国内乘用车市场是万国车、万国配件;而商用车不论整车还是配件,几乎都是厂商主导(国产化率特别高),主要是整车体系和独立配件经销商在做配件供应链。

而整车体系经销商因为各自为政,受控于整车厂而无法跨区域扩张,所管理的备件品类也无法跳过整车厂商,独立采购性价比更高的配件。然而需求端大部分是个体运力,这导致了主机厂主导的供应链无法适应客户的平价消费需求。

2.独立修理厂品牌连锁虽落后于乘用车,但也在快速发展,并且和供应链相互促进;大量社会修理厂(包括路边店)面对新的市场环境和新的用户需求正在优胜劣汰(分化、瓦解、整合、重组);⼀批技术力量强、服务水平好、经营理念新的企业,发起维修连锁或联盟集团,实行联保联服、加盟连锁经营模式,成为商用车后市场维修服务企业的新生力量,如大成维修连锁、上海车畅行、温州港华等。商用车后市场维修企业正在向专业化、规范化、品牌化、规模化方向迈进。

3.大数据、维修技术、SaaS等是供应链企业必须具备的基础。乘用车领域出现不少车型匹配数据库、SaaS等细分领域创业公司,为供应链头部企业前期发展提供部分支持。而商用车领域在大数据的积累上落后于乘用车,需要IT人员长期投入,才有机会打造更多的数据壁垒。

目前仅有共轨之家提供技术咨询支持、管好车提供saas服务等。但无论技术切入,还是SaaS切入,往往不具备交易基因,很难成为真正的数百亿规模公司。

而互联网投资人对于供应链交易平台追求年化增长高于100%,我认为是不对的。因为交易本身重运营(组织体系需要培养),所以在产业供应链领域大于40-50%的年化增速已经说明它是稳健走向头部的行业企业,并且我们认为产品供应链的公司必须重运营才更有价值。

鉴于以上所描述的市场需求、下游基础设施和大数据积累,会促使商用车领域的头部汽配供应链/产业互联网公司慢慢浮出水面。

03、“商用车领域的新康众”花落谁家?

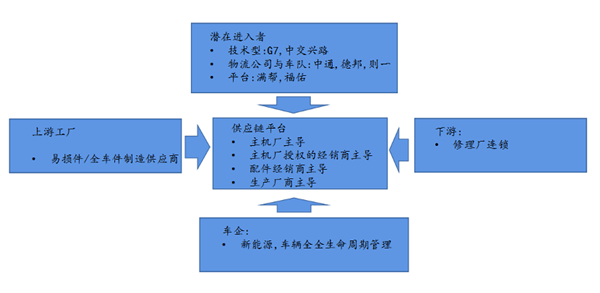

那么“商用车领域的新康众”会花落谁家,我们从分属5大不同势力的潜在进入者来分析。

一、物流公司/大车队/平台在各自领域再走5-8年,有机会发力修配融合平台。目前物流公司、大车队和平台仍然处于自身主营业务快速发展阶段,还没能腾出手来做修配融合的产业互联网。

二、修理厂连锁很难主导修配融合。与乘用车领域一样,只有配件供应链才有机会影响上下游。

三、主机厂授权的经销商/配件经销商。前面提到主机厂授权经销商仍然受制于主机厂保内和备件限制,再加上区域限制,很难成为大的独立平台,经营多年能跨区域经营数百家网络的经销商几乎不存在。

四、乘用车供应链转型。虽然美国独立四大连锁都有商用车配件业务,但他们都是通过数十年积累或收购而获得商用车供应体系。国内乘用车头部企业要跨入商用车领域,同样需要靠更长时间来整合。

五、大体量的制造业集团。商用车领域国产化占比高,单一的制造集团就可能整合出品类丰富的SKU。

在这一领域,笔者较为看好新瑞立连锁。

新瑞立汽配连锁平台是商用车制造企业瑞立集团旗下新分拆出来的供应链平台,目前渠道已覆盖全国303个地级市,以及海外132个国家和地区,合作的供应商厂家达到262家。而瑞立集团刚从美国证券市场私有化回归,在商用车配件制造领域年销售额超过80亿。

笔者认为,新瑞立汽配连锁正在崛起,并有机会成为商用车领域的新康众。原因如下:

1. 起家于商用车配件制造,拥有天然供给优势。目前新瑞立已经自建数百家直营连锁门店,可以通过自己的直营连锁体系把工厂配件供给修理厂,形成直接、高效、类似新康众的配件一站式采购平台。今年其销售规模有望达到30亿,更加接近乘用车领域的新康众。

2. 投资就是投企业的创始人。瑞立集团董事长张晓平90年代入行,而代表渠道能力的直营门店也是早在90年代就开始运营。张晓平在2010年前进入房地产、酒店行业,2012年后将房地产赚到的钱反哺制造业,并控股了广州瑞立科密等核心部件公司。他在数年前就认为汽配连锁企业将会主导渠道变革,并投资数亿元打造商用车汽配平台。

在整个汽配供应链领域企业中,大部分企业创始人因为需要不断融资而很快丧失控股权或单一最大股东地位。而张晓平先生因为足够的财富积累,以及在商用车领域的厚积薄发,很可能成为汽配供应链领域唯一可以保持单一大股东地位的企业家。而资本方普遍认可创始人同时为决策股东,这是企业融资发展道路上能笑到最后的重要加分项。

3.核心员工持股。新瑞立汽配连锁管理层也看到并坚信公司未来发展前景,开放2亿多元股权进行员工持股,并且让所有店长都参与进来。这让员工和企业成为真正的利益共同体,相信新瑞立未来将会爆发出更强战斗力。

4. 有机会切入乘用车体系。商用车和乘用车易损件方面有很多相似之处,新瑞立依靠自己的体量可以谈到更好价格,将易损件同时分销给乘用车加盟商。

在2020商用车后市场年度大会上,浙江汽摩配行业商会会长、瑞立集团董事长张晓平向外界详细阐述了新瑞立连锁的产业互联网大战略。

第一,新瑞立连锁要打造产业互联网平台企业,因为现在行业间的合作和竞争,不能只靠单项产品,企业通过开放式合作运营和数据中台,赋能产业链和供应链中的相关各方。

第二,完善产业链建设,经营企业讲“微笑曲线”,要不断向两端附加值高的区块移动和定位,重视产品研发、技术和渠道。

第三,主动拥抱数字化转型,瑞立正在启动以数字化为导向、汽配制造和销售连锁平台双轮驱动战略,向平台化公司转型。

第四,追求国内、国际市场一体化,国内商用车后市场6000亿体量越来越大,国际市场更是有6000亿以上的市场。立足国内,进军海外,企业两条腿走路才能走得更稳。

基于以上分析,笔者认为新瑞立集团打造新瑞立连锁产业互联网平台有众多有利条件。近年来,已有不少制造厂商供应方主动来谈合作,为新瑞立连锁门店提供更多可销售的产品,随着这部分产品在新瑞立连锁占比越来越高,将有利于其加速向产业互联网平台进化。

未来还会如何变化,我们拭目以待。

各种跨界者加入战局,导致客户购买和安装轮胎的方式迎来变化。传统维修...

小桔车服召开安全管理委员会专项会议,会议任命小桔租车、小桔养车、小...

从预约检测到透明报价、从专业技师到纯正配件,从免费车辆电子健康检测...

哪些汽服门店在换门头?换门头的原因是什么?