当前位置:首页> 正文:生鲜巨头掀起上市热潮,汽配供应链平台呢?

2021/7/13 11:06:12 吴昊 原创

时值6月底,生鲜平台两大巨头——每日优鲜(MF)和叮咚买菜(DDL),分别在美国纳斯达克和纽交所上市。其中每日优鲜成立于2014年,堪称是生鲜行业前置仓的鼻祖,早在2015年就在大本营北京开设了第一家社区型的生鲜零售前置仓。叮咚买菜脱胎于社区团购,2017年在上海首次上线了叮咚买菜。

本文我们借着生鲜前置仓模式公司的上市,来探讨三个问题。

1、生鲜前置仓和汽配前置仓有哪些异同点?

2、生鲜前置仓对汽配前置仓有借鉴作用吗?

3、今年汽配供应链平台的建设关键点在哪里?

前置仓模式不仅是生鲜类平台的核心竞争点,也是汽配供应链的核心竞争点。两家生鲜巨头的登陆上市,能否给汽配供应链平台们带来一波信心?

01、市场并未认可生鲜类前置仓

1、从资本层面看,6月25日每日优鲜上市首日就大幅破发25.69%,次日又跌8.49%。叮咚买菜见势不妙,随后在上市前夕紧急缩减75%的发行量,6月29日首日微涨0.85%,离破发仅一线之隔。

2、从财务层面看,每日优鲜2018-2020年的营收分别为35.5亿元、60亿元、61.3亿元,亏损分别为22.316亿元、29.094亿元、16.492亿元,近三年总亏损额高达67.9亿。

叮咚买菜2019-2020年的营收分别为38.80亿元、113.36亿元,亏损达18.73亿元和31.77亿元。2021年Q1,叮咚买菜营收38亿元,净亏损达13.85亿元。近三年亏损总额高达64.35亿,与每日优鲜不相上下。

两家的亏损增长一直伴随着营收的增长,这些数据特征倒是很像新康众2019年和2020年的状况。

3、从运营层面看,每日优鲜2021年有效客户数甚至比2020年末减少了80万,前置仓数量也从最高峰时的1500家滑落至600余家。一边在缩减前置仓,一边公布下一步战略却是“智慧菜场”。如果不是去年疫情对上门到家服务的促进,每日优鲜的运营数据可能还要难看。

综上,生鲜类的“成功”上市,可能只是资本机构涉险成功,并不表明生鲜类前置仓模式的运营成功。生鲜类前置仓的IPO也并不意味我们汽配类前置仓能够按图索骥,如愿以偿。

一蛇惊,二蛇伏,三蛇咬。资本在投资环节、机构在承销环节吃过的亏,对后面还没有IPO的同题材项目来说,并不是一件好事。

02、目标客户存在本质上的巨大差异

从表面上看,生鲜和汽配都是把前置仓作为触达客户的核心工具来使用,并且都依托快速送达来提高客户的履约体验。叮咚买菜“29分钟急速送达”和康众的“五公里30分钟送达”看起来何其相似。

但其实生鲜产品的目标客户是C端消费者,而我们汽配产品的目标客户是B端服务商。前者的目标客户可能是周边1万个社区居民,后者的目标客户可能是100家修理厂。两者目标客户的属性、客户的数量都大相径庭,两者的商业模式和运营方式当然也会截然不同。

B端采购的产品不是给自己直接使用,而是要拿去卖掉、挣更多的钱。所以B端采购者会更理性,不像C端消费者那么冲动,那么好忽悠;B端采购者对价格也比C端消费者更敏感,所谓一分钱的涨价留不住一个做生意的朋友。快准车服创始人蒋仁海在某次论坛采访中表示,一个平台到一个新区域,最有效的武器就是降价。

正因为B端采购更理性、价格更敏感,由连锁品牌产生的服务和信任背书,在B端的效果就不如在C端市场那么好使了。五金建材店的主要客户是各个装修队或者装修公司,装修公司就属于B端服务商,但五金建材行业规模那么大,至今仍没有一个全国性连锁前置仓的成功案例出现。

03、汽配前置仓的高运营难度

此外,汽车零部件的复杂属性,要让汽配前置仓的运营难度比生鲜高很多。

难度一:众所周知,汽配前置仓并非简单地销售产品,他们要解决的是B端修理厂车主客户的车辆故障问题,这跟平台卖菜,个人买菜完全不一样。

生鲜平台的订单交易后只管菜品的数量、品质和配送时效三个维度上的正确履约,但不可能提供客户买菜后烧得好,吃得饱的保证。反观汽配商就不一样,修理厂客户需要的是一个可以解决车主车辆问题的解决方案。你卖给我的配件修不好车,我就不买单。

难度二:由于汽车配件“地狱模式”的复杂属性,导致整个交易流程无法直接标准化、数字化。最直观的表现就是,我们能拿着手机,这里一点、那里一划,在APP上操作完成买菜。但是在汽车后市场,大量汽车配件还是依靠微信和电话进行线下交易,而不是线上交易。

生鲜平台的运营难度如果提高到汽配平台,相当于要完成这样的任务:我家明天来客人,要摆一桌宴席,我把预算金额、客人数量、口味偏好等属性都告诉生鲜平台,由平台帮我配送合适的生鲜过来。

所以对比之下,显然汽配平台的运营难度要比生鲜平台高很多。

04、布局的广度和密度差异

而且生鲜前置仓和汽配前置仓的重点布局区域不一样,延伸出对供应链的要求也不一样。

生鲜前置仓重点布局在一二线城市。每日优鲜至今仅在全国16个城市开设约600余个前置仓。叮咚买菜则仅在17个城市开设了前置仓,数量约1000余个。

汽配前置仓则是多线开花,千城千店。前置仓模式的几个头部汽配平台,包括康众、三头六臂、快准车服、好美特,门店数量少则1000余家,多则3000余家,几乎平均每个县城都有一个。

同样拿叮咚买菜和康众的1000个前置仓比较,叮咚买菜仅涉足了17个城市,平均每个城市接近60个前置仓。事实上,叮咚买菜在长三角6个城市就有接近600个前置仓,平均每个城市100个。相比康众的1100多家前置仓则分布在全国除了台湾省之外的所有区域。

无疑各大汽配平台在全国前置仓的分散布局,对供应链的整体要求就会比生鲜前置仓更高,管理难度和配送成本也会更高。所谓帝国的扩张,会随着边际成本的上升和边际收益的下降而减缓,汽配平台同样如此。事实上,生鲜供应链除了冷链和供应商管理,其他维度的难度均大大低于汽配供应链。

生鲜前置仓和汽配前置仓的差异还有很多,比如账期的差异,导致汽配前置仓资金流动缓慢,进而无法提升服务质量,也无法快速复制以期有规模效应。比如订单密度的差异,导致汽配前置仓因订单密度小,无法使用众包模式进行配送来降低成本等。这里不一一赘述。

综上四个原因,笔者认为:

1、虽然生鲜平台和汽配平台的核心竞争力都是前置仓,但资本和市场并未对生鲜前置仓模式完全认可。今年上半年除了瑞立商用车,汽配前置仓项目至今还未有过大笔融资,反而金固股份出让了新康众的大部分股份。

2、生鲜前置仓和汽配前置仓从商业模式到运营方式,差异颇大。生鲜前置仓难以作为汽配前置仓的他山之石,核心模式大多难以被汽配供应链平台所借鉴。

3、三人行必有我师,生鲜前置仓因为有C端消费者的互联网基因,所以在某些方面有值得汽配行业学习的地方。比如骑手管理、品质管理、供应商管理等,这里不一一展开。

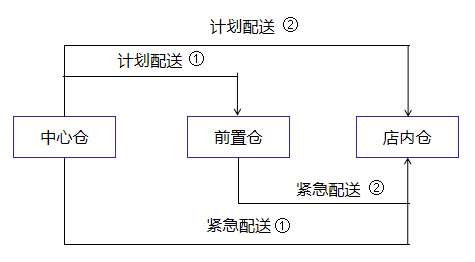

笔者之前提出过:汽配平台在扩张过程时的运营核心就是“三仓两配”,而“三仓两配”的核心在前置仓(详见《汽配供应链的终局之战——三仓两配》)。

汽配后市场复杂的环境和背景,造就前置仓成为汽配供应链的核心要素,也造就了汽配前置仓不同于其他行业前置仓的独特基因。

▲三仓两配简图

今年是供应链整合之年,我们在建设各大汽配平台的三仓两配时,建议把握好三个平衡点。

第一:注意把握资本和运营的平衡。资本的底线是需要在一个固定周期内得到超额回报。当资本的要求超过运营能力时,矛盾就开始出现。

一个帝国在自己熟悉的区域扩张时,可以手到擒来得到众多资源;但扩张到一个新的区域时,就是重生的开始。随着帝国的扩张,边际成本开始上升,边际收益开始下降,这时候就要考虑这一片区域的开拓,对自身的发展作用到底是什么?离自己的供应链那么远(俗称势力范围),你能搞定的,当地门店也能搞定,人家干嘛跟着你干。

第二:注意进攻和防御的平衡。国内全国性的汽配供应链平台在前几年资本加持下攻城略地,如今已经内卷严重,各方体力开始透支,这是将要沉淀出头部企业的市场特征。

汽配市场现阶段,处于先秦春秋时代,马上要进入战国时代。这意味着将来是收割别人,还是被别人收割。

新康众在江苏经营了26年,门店数量约100余家;而总部杭州的快准车服截止去年年底,在江苏的门店也突破了100家。当内卷严重,你去进攻别人时,别人一定会抄你后路。笔者在一线市场经历过多次品牌连锁集体翻牌事件,敌我力量瞬间变换。建议今年下半年在攻城略地时,保护好自己的侧翼和后方,勿犯官渡之战中袁绍的乌巢之错。

第三:注意朋友和敌人的平衡。中心仓、前置仓和店内仓的建设,不管直营和加盟都要耗费大量成本。

每个前置仓就像一颗棋子,每一颗棋子都会耗费一定资源,要“惜资如金”。就像下跳棋,自己要善于搭建道路,也要防止别人损毁自己的道路,更重要的是怎么利用别人的道路。市场上整体资源是供大于求的,在内卷严重的市场中,要懂得整合合适的资源为我所用,进行高性价比的行动。

毛泽东说过,要把朋友搞得多多的,把敌人搞得少少的。这样革命才会成功!

以上观点,欢迎大家批评指正。

各种跨界者加入战局,导致客户购买和安装轮胎的方式迎来变化。传统维修...

小桔车服召开安全管理委员会专项会议,会议任命小桔租车、小桔养车、小...

从预约检测到透明报价、从专业技师到纯正配件,从免费车辆电子健康检测...

哪些汽服门店在换门头?换门头的原因是什么?