当前位置:首页> 正文:观点 | 车险的轮回:当捷径变为弯路

2018/8/28 12:02:12 刘扬 分子实验室

作者 | 刘扬

出处 | 分子实验室

投稿邮箱 | news@acqiche.com

2018年的车险市场,费用水涨船高,许多公司义无反顾的脱掉底裤,车险行业集体裸奔,从业者们混乱、焦虑、无助,一边抱怨着“不可理喻”的疯狂行为,一边又刷屏、高喊着折扣倒计时,最后终于累瘫在凌晨24:00的出单柜台上。

“报行合一”终于还是来了,像一针“致幻剂”,让很多人缓过了一口气,重新又对未来生出了美好的“幻想”。而少数多年沉浮于车险的从业者们却感受到,此情此景,似曾相识。

我们是活在当下,还是活回了十几年前。

十七年前,面对加入WTO大家庭“狼来了”的预期,中国第一次车险市场化改革轰轰烈烈地展开了,很难想象当年的改革如此开放,无论产品,还是价格,都给与了保险主体充分的自由度。

可是市场化不是“说你行你就行,不行也行”的惯性逻辑,市场很快陷入非理性价格战。2006年,市场多家主体陷入亏损泥潭,一些公司甚至无法正常支付赔款和佣金,很多人都被突如其来的“市场力量”吓坏了,和2018年一样,大多数人认为车险即将崩溃。

重压之下,2006年保监会19号文要求车险产品最低七折;2007年,中保协行业ABC车险条款颁布,车险重回大一统时代,而这一统就是十年。

2009年北京等地率先试点车险费率浮动,2015年,新一轮商业车险费改再次启动,也就是我们常说的“第二次车险市场化改革”。

NCD系数单维度与出险次数挂钩,导致出险率大幅下降,几轮费改深化也是单纯降低折扣系数,以致出现了费改越深入,市场费用越高的局面。

市场迅速恶化,区别仅仅是价格战变身为费用战。

貌似理性的市场判断却形成了非理性竞争,惯性导致心态进一步扭曲,以至于“报行合一”吹风之后,市场不但没有平静,反而掀起腥风血雨。

为什么?因为更差的预期。

每轮费改推进,都意味着更低的折扣,更少的保费,要知道汽车市场已经不再是过去的黄金十年,面对存量市场持续萎缩,增量市场趋于稳定的未来,“寅吃卯粮”确实是个好选择。

另一个原因是,所有人都有责任,但没人会真正负责。

人保说平安是始作俑者,平安说人保率先搞破坏,大公司互相指责,小公司互相指责,大小公司互相指责,谁都是好人,谁也都是坏人。

所以,责任再次推给了发起改革的裁判员,而有些聪明的人早就看出,裁判员不能承受行业亏损是大概率事件。

你看,“报行合一”来了。

“报行合一”和2006年19号文一样,都属于“紧急制动”措施,不同的是,经历过2014年浙江发改委巨额反垄断处罚洗礼后,监管和行协均未露面,“报行合一”成为了保险行业一场“自发、自觉”的行动。

同样一群小伙伴,之前还打的你死我活,现在觥筹交错,以礼相待,我们实在不敢相信前几个月车行市场的火爆行情也是这些朋友操盘的,可能只能解释为今年的温度太高,雨水太多......

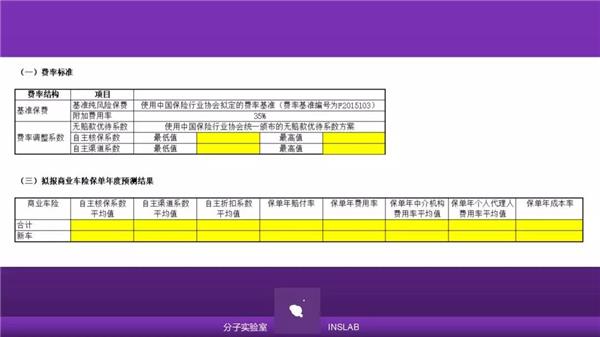

手续费报行合一的标准:

1.各公司向银保监会报送的商业车险手续费上限标准,原则上定为旧车20%、新车25%。

各地区公司在协商一致的前提下,可以根据市场情况适当下调当地的商业车险手续费上限标准;也可以针对新旧车以外的业务划分维度,设置差异化的上限标准,但不得突破旧车20%、新车25%的控制水平。

2.基于不同公司在获客能力方面存在差异的客观情况,允许中小公司适当上浮手续费上限标准,原则上以5个百分点为限。主体划分的标准,以及具体浮动档次的设置,由各地公司自行协商确定。

3.设置回溯机制,每季度或半年检视手续费上限的合理性,决策是否需要进行向下调整。

“报行合一”的执行标准网上很容易查到,在此不做赘述,一方面,9.30很快到了,28号文即将生效,更现实的是,现在基本没什么业务可做。

要多一句嘴的是“报行合一”执行的跟单手续费(28号文是费用平均值)。简单举个例子:

A渠道:业务品质好(整体赔付低)

B渠道:业务质量差(整体赔付高)

现在,A渠道佣金=B渠道佣金

当然,有人会说,跟单手续费是上限,B渠道可以给更低的佣金,要都是如此认为,车险市场也不会有今天了。佣金一下从四五十缩回一半,那些规模大、效益好的渠道会买账么,你不会天真的认为有些公司真的会不分青红皂白对所有渠道都认真执行“报行合一”吧。

退一步讲,如果真是这样,垃圾业务又成了香饽饽,赔付高点也不怕,反正费用低了,整体能打平就行。

跟单手续费是典型的非市场行为,这简直是对车险市场化改革的侮辱,当然它在一定程度上照顾了“高赔付”的弱势群体,维持了“和谐”。何况,情急之下,拿一些文件当擦屁股纸也“情有可原”。

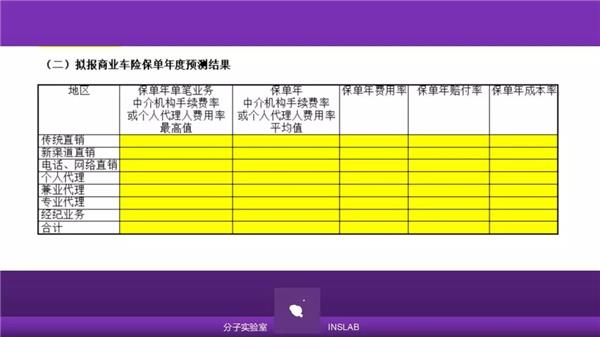

对比保监28号文的报送要求,我越来越感觉“报行合一”是“假文件”。28号文对渠道、车型、自主核保和渠道系数进行了明确划分,而且采取平均值,有大将风范,全无坊间流传“报行合一”文件的陈旧味道。

配合28号文,近期媒体还公布了陕西等三省试点车险深化改革产品的动态,从监管透露出的信息看,自律和报行合一虽然和2006-07的整饬措施表面相近,但有本质不同:

1、监管仍然在按计划坚定推进车险改革;

2、“乱象”已经到了不能不管的地步,要适当震慑;

3、监管的能力圈也是有限的,我尽力了,各位自求多福。

问题来了,自律也好,报行合一也罢,或者930后28号文实施,真正能挽救车险行业的危局么?

乱象之下,首先要透视乱象之源。

政府监管部门不是某些保险公司的保护伞,保护消费者是其分内之事。车险行业常年费用率高于40%,服务纠纷、投诉频发,舆论和责任压力之下,改革势在必行。

2015年的车险市场化改革筹划已久,由于第一次车险改革的惨痛教训,高层对此次改革实施采取了多方长期论证、局部试点、审慎稳步推进的策略。

但改革毕竟是利益的重新分配,是市场格局的重新洗牌,市场化改革就是要淘汰落后产能和低效率的供给,所以,随着改革深入,刀入骨髓,它一定会触动很多人的“命根子”。

这就引出一个关键问题:到底,谁想改革,谁不想改革?

静下心来细想,我们不难发现:这是一场严重缺乏共识的改革,改革越深入,主体公司的分歧越大;这也是一场由监管发起,但由大公司主导节奏的改革。

支付宝车险改革跑的太快了,把大量优惠直接给了车主(当然,按保险法和监管规定是不行的),一道174号文一时封杀了所有车险网电渠道。他们想把价值给客户,却忘了很多保险公司早已被渠道绑架了。

从中保信公布的家庭用车渠道保费收入占比看,2017年,个人代理(意外不?)、兼业代理(车商、修理厂)、专业代理占据三甲,多年来的跑马占地,保险公司的销售部门形成了几万家分支机构(业务机构),高额的费用和虚高的赔付养活了车险链条上太多太多的人。整个行业处在效率极低,成本极高的状态下。

成本高、效率低,所以要改革。但能否坚持下去,彻底改革就难了。

日本和德国的车险市场化改革并不比中国早多少,两国车险渠道也主要依赖代理人和代理渠道,和中国有很多相似之处。回顾两国车险市场化改革历程,凤凰涅槃前,都经历了痛苦的过程,付出了巨大的代价,市场化出现的恶性竞争有过之无不及。

1996年日本保险市场准入门槛放开,大批欧美保险公司涌入,本土公司纷纷扩大责任补偿范围,导致价格竞争越来越激烈,最终引起车险费率持续降低、赔付率急剧上升,多家保险公司车险业务出现亏损的局面。1999-2001年,日本出现保险公司兼并潮。反复兼并后,前五家公司累计市场份额达85%以上,市场高度集中。

德国在1995年启动车险市场化改革,将车险费率定价权一步到位放权给保险公司,恶性费率竞争不可避免的出现了,车均保费出现大幅度下滑,车险赔付率一路上扬,其中车损险综合赔付率由1994年的75%上升至1999年的95%,第三者责任险综合赔付率更是一路从95%飙升至117%,车险市场出现全面亏损。德国保险公司数量从1997年巅峰时的132家下降到2016年的90家。

反观我们费改成功的理想标准:

从国家到具体行业,历史上从未出现过不付出代价的改革,“物竞天择,适者生存”,世间法则如此,为何我们保险行业却要梦想着强者与弱者始终共存。没有“物种选择”机制,缺乏进化力的改革会取得最终成功么?

我们认为,车险改革成功至少要具备如下条件:

1、汽车行业发展相对成熟,市场趋于稳定,实现充分竞争;

2、保险行业要实现充分竞争,不是去刻意建立什么退出机制,优胜劣汰,有些主体自然会选择退出,比如有些外资公司和地方中小公司逐步退出当地车险,转而专注发展非车等细分领域业务;

3、行业的数据标准化和信息化水平达到相当程度。中国保险行业的信息化、数字化、数据化、标准化水平还很低。中保信2013年方才成立,保险业统一数据平台和有行业共识的标准化建设才刚刚起步不久,在没有统一或可参照行业标准的情况下,监管部门对主体公司经营情况无法做出公平有效的评估,很多主体想实现有效管控也力不从心。观察欧美日等国车险改革的成功经验,其中保险公司高度参与的标准化组织对推动行业健康有序发展起到了至关重要的作用。

4、监管和相关部门的公共精算、定价能力是费改顺利与否的关键。28号文采取的方式仍然是由各保险公司报送,各保险主体的风险识别和定价能力差异极大,对市场未来发展预判也存在诸多分歧,如果改革主导部门没有一个行业可参考和信服的标准,如何保证改革不会出现第一次费改和日本、德国当年出现的恶性竞争。

放眼各国,我们觉得美国马塞诸塞州的车险改革经验特别值得借鉴。美国马塞诸塞州的车险改革一直秉承三个基本原则:

第一、充足性,即保费收入去除运营成本之外可以负担车险理赔成本;

第二、适度性,即保费收入去除运营成本之外不严重高于车险理赔成本,造成超额承保利润;

第三、公平性,是指费率的倾斜度是符合社会价值、非歧视性的。

马塞诸塞州的经验显示,车险市场的培养,成熟与开放是一个循序渐进的过程,离不开监管的引导和支持。监管既要为行业定规,又要在必要时候用数据产品为险企定标,并且在过程中通过始终保持对剩余市场问题的关怀,确保车主始终有可负担的、公平合理定价的车险,切实提升车主的安全驾驶理念,建设更安全的公共交通环境。

相比之下,我们还有很多工作要做,还有很多短板要补,比起轮回的宿命论,我们更希望看到车险行业的有序发展和车险改革的真正突破。

近千万从业者在期盼,几亿用户也在期盼,改革并没有捷径,也不可能是和风细雨。进化不是“你死”,而是“我活”,打铁还得自身硬,还要按市场规律经营。

文章转载自分子实验室,作者刘扬。AC汽车经授权发布,文章观点不代表AC汽车立场。

— END —

各种跨界者加入战局,导致客户购买和安装轮胎的方式迎来变化。传统维修...

小桔车服召开安全管理委员会专项会议,会议任命小桔租车、小桔养车、小...

从预约检测到透明报价、从专业技师到纯正配件,从免费车辆电子健康检测...

哪些汽服门店在换门头?换门头的原因是什么?