当前位置:首页> 正文:车均保费降至4000元,综合成本率超100%,比亚迪车险凭啥赚了9362万?

2026/2/9 17:41:57 老白金 原创

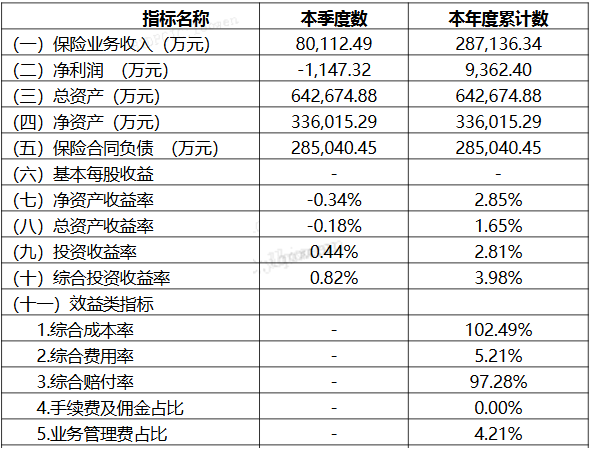

1月30日,比亚迪财险交出了首个完整经营年度的车险成绩单:2025年综合成本率高达102.49%,却实现了9362.40万元的净利润。

从表面上看,102.49%的综合成本率意味着每收取100元保费,比亚迪需要支出102.49元的成本与费用,承保业务应处于亏损状态。

不过这一矛盾的数据,还隐藏着成本结构中的关键差异:2025年比亚迪的车险综合费用率仅5.21%,远低于行业平均值的28.7%,而综合赔付率则为97.28%。这表明,比亚迪将绝大部分保费收入用于事故赔付,而在销售渠道、运营管理等费用环节实现了极致压缩。

另一个关键数据透露出更多信息,比亚迪财险的车均保费从2024年的4500元下降至4054.53元,下降幅度达8.9%。换句话说,车企入局车险后,真的帮车主把新能源保费打了下来,且自己还赚到了钱。

比亚迪是怎么做到的?车险领域会改写游戏规则吗?

01、比亚迪车险为什么会盈利?

比亚迪披露的2025年车险业务数据令人振奋:保费收入达到28.71亿元,较2024年翻倍增长;累计净利润达9362.40万元,较2024年的亏损1.69亿元实现了扭亏为盈。

图片来自“今日银保”

而这一成绩主要来自于两大助力,简单概括来说就是“增效”和“降本”。

一是保有量基盘和续保率。2025年比亚迪累计销量达到460万辆,刨除商用车销量和海外销量,国内乘用车销量约在350万辆,为车险业务提供了天然客户池。同时,车险续保率从2024年的65.2%上涨至78.3%,13.1个百分点的增长也为保费规模蓄力。

值得关注的是,在保费规模增长的同时,车均保费不升反降。2025年,比亚迪车均保费为4054.53元,较2024年的约4500元下降超过400元。这意味着,比亚迪不是通过提高单价来获取利润,这种“降价又增利”的现象,在传统车险模式下极为少见。

二是成本的控制。2025年比亚迪车险综合成本率从308.81%大幅下降至102.49%。其中,综合赔付率降至97.28%;最亮眼的还是综合费用率,从74.88%优断崖式降到了5.21%,远远低于财险行业25.37%的平均水平,创下罕见的低成本纪录。

先看综合费用率,其下降主要得益于比亚迪车险100%直销的渠道模式,经营数据中的“手续费及佣金占比0.00%”,说明没有代理、经纪等中间商赚差价;同时实现了销售、理赔等运营流程的线上化,再依托全国4S店渠道,降低了人力成本和线下服务网点的投入。

再看综合赔付率,虽然保费几乎用来支付赔款了,但赔款中的物损这部分,通过比亚迪全国的维修网络,在减少理赔水分的同时,还能有效控制维修成本,毕竟事故车自己修,工时、配件等都是自己的,形成了售后保险到维修的完美闭环。

参照比亚迪车险2025上半年的数据,物损约3.3亿,向亚迪汽车工业支付承保事故车辆维修费用1.28亿,剩下近39%的钱又回到了“自家”的口袋。

可以看到,比亚迪车险的“直销渠道、数据风控、事故维修”三板斧在多个环节实现了成本控制和效率提升,在降低车均保费的同时,也在提高车险承保盈利的能力。

最后,根据经营数据显示,2025年综合投资收益率是3.98%,28亿元的保费收入,年收益预计超过1个亿。也就是说,比亚迪车险是依靠投资收益,弥补了承保端的亏损,甚至实现了整体业务盈利。

02、车企攻克新能源车险“高赔付率”顽疾

在比亚迪车险发布盈利好消息的不久前,丰田正式拿到了保险经纪牌照、小米汽车参股的法巴天星财险正式开门营业,车企扎堆跨界布局车险业务已成趋势。

据AC汽车盘点,已有包括蔚来、理想、小鹏在内的17家车企扎堆涌入保险领域,其中多数已取得保险经纪牌照。而比亚迪财险、广汽众诚、一汽鑫安汽车保险、吉利集团入股的合众财产保险四家更是拿到了更为稀缺的保险牌照,且已经初具规模。

“车企系”险企阵营的崛起并不是偶然,而是在新能源车浪潮下,随着车险痛点不断放大而形成了入局的机会。

一方面,新能源车涉及三电、智能辅助驾驶等新型风险,传统车险的精算模型难以直接套用,导致定价与风险错配、以及部分定价与车辆使用性质错配等,普遍出现“车主喊贵、险企喊亏”的尴尬局面。

另一方面,新能源车出险率高;且智能化、一体化部件等让整个车辆的维修成本明显高于燃油车。这也导致了新能源车险保费逐年上涨,甚至被贴上了“车险刺客”的标签;更让车主难以接受的,是被保险公司拒保。

相较于这两点,车企做车险显然比传统保险公司更有优势。

最直接的是车企天然具备的客户资源、车辆数据和运营体系,可以打通“车、险、修”的联动协同,既控制车险业务的核心风险——赔付率,也在售后端挤出维修环节的价格泡沫。

车企的赔付成本降下来了,保费定价上也一目了然。

2025年三季度末,比亚迪财险、众诚保险、鑫安保险、合众财险的车险车均保费分别为4046.58元、3290.47元、2645.38元、2060.23元,同比2024年在不断下降。

可以说,车企入局车险,是破解当前新能源车险赔付成本居高不下的有效途径。

值得注意的是,随着智能驾驶辅助系统减少事故率、车主驾驶习惯的优化等,都在源头降低风险发生率,改善新能源车险的风险结构。

一组明显的数据是,2024年新能源车险承保亏损57亿元;到了2025年三季度,险企大户已实现新能源车险业务“保本微利”,“牛夫人”要变“小甜甜”了。

03、车险的“游戏规则”正在被车企改写?

据金融监管总局的数据,2025年,新能源车险保费规模预计达2000亿元,增速超过30%。麦肯锡则进一步预测,到2030年,新能源车险保费规模将达到4800亿元左右,占车险总保费比例超过40%。

新能源车险的强势增长,让入局的玩家们看到了更多的机会,但随着智能辅助驾驶技术向L4级演进,车辆自身成为责任主体,手握完整驾驶数据的车企,其主导权变得前所未有的强大。

毫无疑问,智能辅助驾驶技术带来的核心变化,是车险责任主体的转移,风险源从驾驶员的“人为过失”转向车辆的“系统故障”。尤其是L4 级高度自动驾驶落地后,车险责任边界进一步向车企、软件开发商等延伸。

对车主来说,一个最直观的感受就是,未来车险保费不再只看违章和事故率,还要参考智能驾驶“软件包”是否可靠,车险从传统的“事后补救”变成了基于实时数据的“事前预防”,投保人也从车主转向车企、或者智驾服务商。

而市场对“智驶险”的探索早已经开始。

自2019年长安汽车推出首款“放心泊车责任险”以来,智驾险已有6年的试水时间。到了现阶段,多家车企推出的智驾险更贴合车主需求,包括由车企买单、三者险先赔、保障金额最高500万等,都让智驾事故的赔付有了明确保障,同时也让车企们完成了一次次承担智驾责任的压力测试和数据积累。

特斯拉车险的探索更具有参考意义。如将FSD软件从一次性购买改为灵活订阅,其逻辑不仅是要降低车主的使用门槛,也是在通过技术和数据优化,降低风险成本,最终降低车主的保费。美国科技险企Lemonade对特斯拉FSD里程保费下调50%,揭示了这种可能性。

再看国内,随着华为ADS、小鹏XNGP等智驾系统水平迅速提升,在海量数据和算法的加持下,实现“技术降保费”已初现端倪。甚至车企可以基于场景定制相应车险,类似于“航空意外险”等,自己兜底。

更深远的冲击,还在席卷后市场。

一方面,智能辅助驾驶技术让事故率减少,也让事故车维修业务可能缩水;另一方面,高度集成化的智能电动车,其核心维修权和技术数据将更锁死在主机厂的授权体系内。这意味着,未来的保险理赔与维修服务,将更深度地融入车企封闭的售后生态中。

总之,智能辅助驾驶技术带来的远不止技术升级,车企手握车辆数据和用户生态服务两张王牌,成为出行风险的定义者。显而易见,游戏规则的主导权正在易位,车险江湖要变天了。

各种跨界者加入战局,导致客户购买和安装轮胎的方式迎来变化。传统维修...

小桔车服召开安全管理委员会专项会议,会议任命小桔租车、小桔养车、小...

从预约检测到透明报价、从专业技师到纯正配件,从免费车辆电子健康检测...

哪些汽服门店在换门头?换门头的原因是什么?