当前位置:首页> 正文:新能源爆发,再制造回收管道价值放大,将带来哪些机会?

2023/8/30 12:02:01 房斌 原创

笔者在AC汽车24号发表的文章《汽车再制造迎来红利期,哪些玩家将从中受益?》预测了国家政策将鼓励钢企合并、技改,以及鼓励电炉有利于报废拆解企业等观点。

8月25日,工业和信息化部、国家发展改革委、财政部、自然资源部、生态环境部、商务部、海关总署联合发布《钢铁行业稳增长工作方案》就验证了预测。

本期内容更多是专业探讨拆解回收再制造。

笔者之前文章中描述过,城市发展过程中形成很多宝贵矿产,其中就有报废汽车。再制造就是提炼报废汽车的过程,那么回收管道谁去建呢?

目前大多数可以称之为毛细血管,即c2b或者c2f模式,简单的集成或直接熔炉,相信精细化提炼的诉求,会倒溯管道价值被放大,那么c2s2b模式将应运而生。

以前的再制造回收网络难以形成的根本原因,在于一个垂直细分行业的单品类SKU不足以覆盖渠道回收成本。

但是由于新能源崛起,仅仅锂电回收利润就非常巨大,这个管道足够粗,那么“锂电回收+”的品类SKU增加了,这个时候就会涌现出新的商机。

01、拆解再制造的机会在哪里?

说到这里,我们必须得提一下美国LKQ。我们国内虽然有所谓“四大连锁”,但是LKQ这类企业还真没有。

笔者遇到过国内不少企业,他们也很想学LKQ,但是都很难。难在哪里呢?

第一,国内拆解企业不具备LKQ渠道销售能力,而海外有很多DIY车主,动手能力很强,包括维修门店很多都是上门买配件。包括澳洲的TRA、日本铃鹿他们,工厂流程做的非常好。

第二,国内拆解企业数字化能力弱,而且很少有数据沉淀。绝大部分企业甚至连系统都没,人为操作空间太大,没有标准。

第三,很多拆解厂没有检测评估能力,其车辆以及配件价值自然达不到最优化。

第四,缺少类似LKQ这种规模化企业平台,导致跟后市场最大金主爸爸——保司产生不了粘性,其产品更多流向汽配城黄牛。

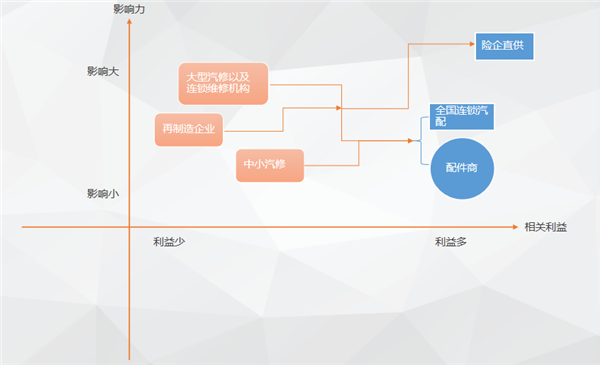

上图是拆车回用件市场定位

现在很多拆解厂除了卖汽配城黄牛外,也在积极在拓展维修厂业务;而类似于玉成、格林美、无锡新三州已经向再制造领域发展,不远的将来,头部企业必将往海外进军。

很简单,我们新能源汽车出口已经是世界第一了;如果我们掌控了新能源整车话语权,那么再制造产品出海也是水到渠成的事情。

以前燃油车时代,我们一厢情愿市场换技术,结果也没换来什么。三十年河东,三十年河西,谁曾想我们现在也能对海外进行产业输出,在新能源领域割起资本主义的韭菜了。

但是西方国家依旧会设置各种壁垒。2023年6月14日,欧盟立法机构欧洲议会通过《欧盟电池与废电池法》。根据新法案条款,未来动力电池、轻型交通工具电池、可充电工业电池想要在欧洲市场销售,必须披露碳足迹,并附上声明和标签。

欧盟五月份通过新法案,2026年正式实施的“碳关税”,也势必会对出口到欧洲的汽车产业带来严峻挑战:欧盟将针对出口到欧盟的汽车零部件及整车,设立碳足迹限值法规。到2025年,每一辆出口到欧盟的汽车,需核算并发布其生命周期二氧化碳的排放。

新的碳税壁垒即是挑战,也是机会。

拆解再制造产品完全能规避或者满足这些条款,在未来市场竞争中优势很明显。

02、锂电池回收的难题是什么?

相关数据显示,2022年锂电回收融资额度大约400多亿(回收再生为主,以及梯次利用工厂端),随着2025年第一波锂电存量释放临近,2023年融资额度大概率会达到600到800亿。

因此可以得出以下结论:

第一,锂电回收项目依旧火爆,乃至继续会出现回收价格倒挂现象(旧电池价格超过新电池)。

第二,在一货难求的情况下,为满足开工率,回收工厂端将会哄抬电池收购价格,造就回收渠道市场繁荣,渠道价值的估值也会水涨船高,因为资本的buff是叠加的。

但回收的前提是要有优质车源的问题,怎么收车?然后怎么拆?又怎么去销售?

在报废车回收利用过程中,稳定的车源是重中之重,基于产品定价、投标策略等需要,往往在拆解前就需要对报废车进行拆解规划、以确定拆解的再利用零部件价值,并对拆解成本和效益进行预估。

显而易见,合理规划拆解深度以获取更大的经济效益,是必然的市场行为。

因此,如何对具体的一辆退役乘用车进行拆解成本研判,和对其拆解深度和拆解顺序进行决策和规划,就成为拆解企业核心问题。

很多企业在拆解前,只是依靠个人经验对零部件有一个整体概念,而实际拆解过程中,经常会发现零部件在具体参数信息与经验存在不一致的情况。

尤其新能源汽车,传统拆解厂根本无法对电池有精准报价,所以目前更多是跟锂电回收企业合作。这种合作往往不长久,因为太多的锂电回收企业都在抢渠道,反而成为报废厂报价合作伙伴。

原因也简单,其实就是数据的缺失,包括几个方面如车型数据、配件数据以及锂电数据。

国内经过多年发展,一些互联网平台投入重金,在老旧车型数据上已经有很大突破,尤其合资车型还算精准。

这类数据商有很多家,比如拾车道、精友、CCCIS等等;细分拆解领域做的相对不错的有源车件等,目前他们的底层yuanOS系统就是车型数据+EPC配件数据+电池数据。

而国内目前很多拆解企业也开发诸多收车小程序,那也只是针对车源信息而已,并没有转换以及服务能力,也没有数据服务能力;如果构建了这样的能力,那么打通上下游就相对简单多了。

哪怕是欧盟,2018年大约有55%的欧盟注销车辆得以回收,而6%的车辆被正式出口至欧盟外,剩余49%的车辆成为所谓的“行踪不明”灭失车辆。

而根据欧盟统计数据,汽车平均寿命为14年,当然这个数据比国内要好的多。由此也可以想见,锂电回收项目面临的最大难题,依然是优质车源回收。

03、构思再制造商业模式

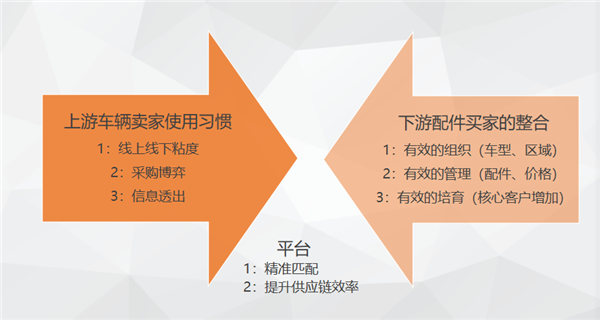

一般成熟的拆解平台回用件运营思路如下:

▲图一

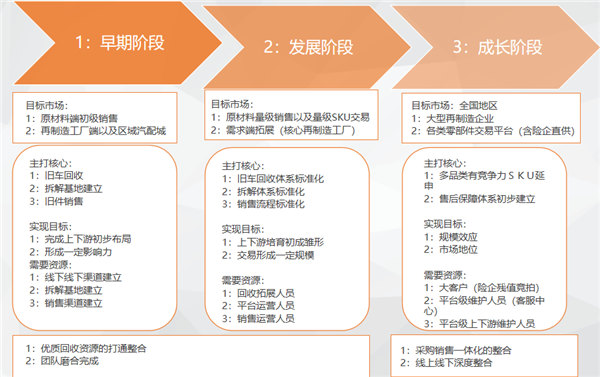

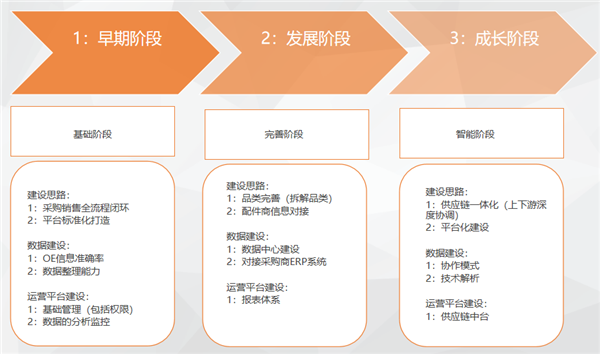

▲图二

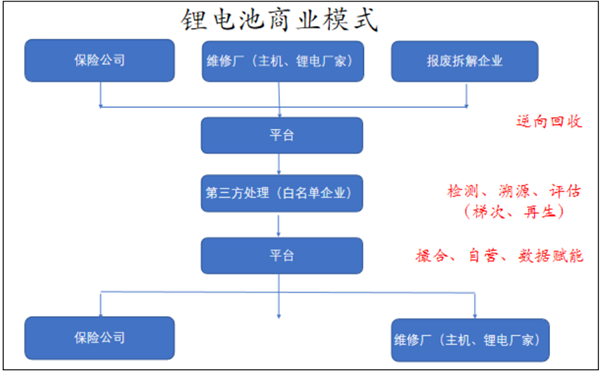

基于以上,笔者关于再制造商业模式构思如下:

A:在维修门店系统上增加报废车寻报价端口,车源信息导流给合作报废厂,配件导流给再制造以及汽配城回用件商家。

B:平台对合作拆解厂给予系统数据支持,目前市场上绝大多数报废拆解厂没有专业的拆车SAAS系统,需要VIN解析以及EPC爆炸图支持。

C:平台打通拆解厂与再制造企业以及汽配商之间需求。

D:平台再去撮合汽配商与维修端的维修需求。

E:联合系统使用的报废厂家,集中废钢、废铝、废铜与上游有色金属企业博弈谈判,取得一个好的价格,从而反哺前端收车。

这样理论上可以形成上述交易循环,维修门店可以从中获得额外收益,因为所有替换配件开始溢价(议价)了,另外报废车推送也可以获取佣金;汽配商也可以获得额外的收益,生产力得到解放,专业知识得到应用。

一般在拆解业务开展之初,会存在各种不足的问题。随着拆解业务的深入,相关信息会逐渐丰富起来。在EPR下,制造企业生命周期数据的共享机制将会促进回收拆解再利用质和量的提升。

而锂电回收因为需要铺垫更多专业知识,有机会笔者再详细阐述。

有一点可以确信的就是,大家别只盯着新能源汽车,因为国家电网硬件软件设施不可能支持几亿台车;另外国家也在大力发展太阳能、风能、潮汐能、核能等绿电,随之而来的便是储能产业(这个产业极为庞大)。

笔者想说的是,储能电池维修保养与新能源汽车电池维修保养技术通用性很强,还是那句话:技多不压身,机会总是会垂青有准备的人。

各种跨界者加入战局,导致客户购买和安装轮胎的方式迎来变化。传统维修...

小桔车服召开安全管理委员会专项会议,会议任命小桔租车、小桔养车、小...

从预约检测到透明报价、从专业技师到纯正配件,从免费车辆电子健康检测...

哪些汽服门店在换门头?换门头的原因是什么?