当前位置:首页> 正文:AC汽车&省心宝汽车独家调研:车市寒冬还未过去,县域经销商有自己的活法

2019/4/17 8:08:05 AC汽车 原创

前言

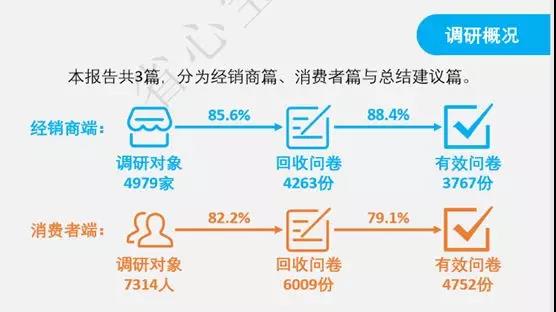

AC汽车联合省心宝汽车旗下省心宝研究院于2019年2-3月,展开了为期34天的“汽车经销商生存现状与消费者需求关注调研”。对经销商的生存现状和消费者的需求关注点进行了考察,分析了不同城市级别、不同商家类型、不同阶段消费者的群体特征和当前存在的主要问题,希望提供消费者、主机厂和经销商更好的思路与判断。

作者 | 李二白

出处 | AC汽车

投稿请加微信:17301794939

原创转载请注明来源

过去二十年,中国汽车及相关产业链快速发展,汽车产销量更是连续十年位居全球第一。但2018年开始,整个汽车大市场开始呈现负增长态势,汽车产销规模已经身处高位,低增长、高库存、强竞争的状态已经波及汽车产业链的各个环节。主机厂、经销商、车主矛盾频发,行业进入洗牌期。但于此同时,市场消费升级与渠道下沉正在持续深入。

2019年,可能是汽车产业从业者最需要思考的一年。

为此,AC汽车联合省心宝汽车旗下省心宝研究院于2019年2-3月,展开了为期34天的“汽车经销商生存现状与消费者需求关注调研”。本次调研采用田野调查、半结构式访谈、电话调查和问卷调研相结合的研究方法,对全国23省4979家经销商(4S店、综合汽贸等)、7314名消费者(车主、准车主)进行了调研,对经销商的生存现状和消费者的需求关注点进行了考察,分析了不同城市级别、不同商家类型、不同阶段消费者的群体特征和当前存在的主要问题,希望提供消费者、主机厂和经销商更好的思路与判断。

省心宝研究院是专注渠道下沉的汽车经销商数智化服务平台——省心宝汽车旗下专注于汽车行业调研分析的团队,借助省心宝汽车平台大数据与网络舆情数据,从2015年开始已连续四年发布“中国汽车B2B行业报告”,对汽车经销商以及三四五线消费者行为有较全面的认知。

汽车经销商生存现状

截至2019年3月多家百强汽车经销商集团发布其2018年度经营业绩报告,我们发现“增量不增利”成为头部经销商的普遍现状,净利润增长率同比均大幅下降。

但4S店主要集中在相对发达地区,而区县市场主要由综合汽贸组成,同时社区夫妻小店也有一定市场。而AC汽车和省心宝研究院此次调研,主要针对县域级的二级经销商和综合汽贸。调研样本中,三类城市级别经销商数量占比相对均衡。其中,4S店558份、二级经销商/综合汽贸2487份、车城卖场335份、融资租赁公司89份、社区店/夫妻店等其他类型商家298份,经销商类型的差距也反映出不同城市级别的汽车经销商存在形态的不一。

门店规模上,4S店及部分大型车城面积较大,但超过70%的经销商门店面积在600平米以下,其中又以100-300平米的经销店面最为常见。

配套售后服务方面,与经销商门店规模硬实力密切关联,门店面积较大的经销商会有配套的售后服务(店面600平米以上的 具有配套售后的经销商占比达77.9%,店面300-600平米的占比 54.4%),部分小规模经销商也会通过合作、共享等方式间接提供售后维修保养服务,但超过73.4%小型经销商并不具备售后服务功能。

从另一方面来看,主流的造车新势力和新零售玩家,在门店售后服务方面也存在较弱问题,多数的新零售玩家采取合作、共享等方式为客户提供售后维修保养服务。在售后方面,新玩家还有很长的路要走,借用传统经销商的售后渠道可能是一种最为快速的选择。未来AC汽车将持续关注这一问题。

从经销商经营情况来看,展车仍是经销商的重要销售工具,51%的经销商店内展车数量超过6台。但也有18%的经销商店内无展车、9%的经销商门店展车数量仅为1-3台。我们通过调研得知,展车数量和销售能力成正相关,虽然只有37.2%的经销商店内展车超过10台,但其中59.6%的商家月度销量超过30台,店内展车1-3台的经销商月销售不足10台。

而针对无展车却销量很高的商家,调研组进行了电话抽查,此类多为资源性质经销商,主要靠长期掌握的客情关系和通过一些互联网平台进行调车交易,并非直接面向终端消费者。

价格依旧是终端消费者购车表现给经销商的最主要因素,占比64.4%,另外25.1%的经销商认为是品牌因素,还有10.5%的经销商认为车型及外观影响更大。不仅如此,消费者购车对金融方案的接受程度较高,有41.9%的经销商终端客户金融渗透率超过50%,但也有11.3%的经销商的金融渗透率低于5%。

值得注意的是,县域级经销商金融产品销售、终端客户选择的比率更高,反而在一二线城市有接近五分之一的经销商金融渗透率低于5%。低息或零利息厂家金融是消费者选择最多的金融产品。而从消费端,男性消费者选择分期需求比女性高,超出9%。

在县域市场,有14%的消费者会选择金融担保公司,高达18%的消费者会根据销售顾问的引导选择其他金融方案。由此可见,销售顾问在经销商经营过程中,仍有推荐产品的极大话语权。

金融及保险相关可能是今年经销商重点关注的领域之一,随着P2P暴雷、监管紧缩,汽车金融市场已经受到波及,各大主机厂品牌也逐步组建了融资租赁公司,尝试新的金融产品,并积极与新零售玩家促成合作。包括永达在内的汽车经销商集团更是对金融方面动作较大,AC汽车也将持续关注。

另外,消费者在车险选择上品牌效应凸显,人保在各级区域市场都持有绝对优势。区域型中小规模保险公司在三四五线城市占有一定市场。不过,近期人保也在通过一些新的方式尝试低线市场。

我们还调研了经销商相应“汽车下乡”政策的情况,约有一半以上的主营品牌还未响应相关政策。超过一半的经销商在保持对下乡政策的观望。

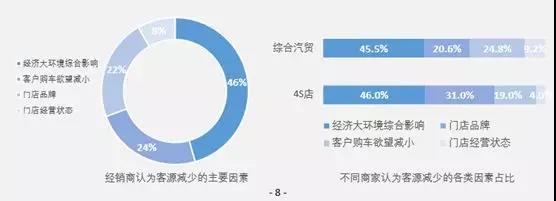

经济大环境下行压力是经销商认为客源减少的最关键因素,同时4S店客源受品牌效应影响较大,门店自身的经营状态对综合汽贸的影响相较4S店更大。同时,超过51%的经销商认为第一季度车市并未回暖,寒冬期仍然还未过去。经销商应该及早做最坏打算。

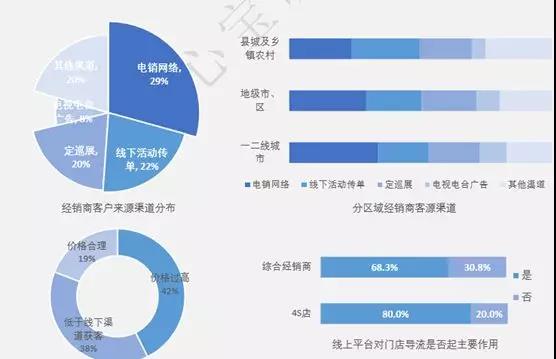

另一方面,电销网络渠道(含各类互联网广告平台)是经销商最主要的客户来源,越是发达地区对电销网络渠道的依赖越高,而欠发达地区的集客方式主要在于线下地推获客和老客户转介绍。

去年年底,汽车之家事件爆发之后,我们一直关注流量贵问题,在本次调研中,认为价格合理或低于线下获客单价的经销商占58%,认为价格过高的占42%。目前线上流量对于汽车经销商还带有一定优势。

如何让客户留资、获得客户的电话号码,目前已经成为令大多数经销商头疼的难题之一。

从消费者调研层面,仅21%的消费者表示愿意留电话号码给销售员,而15%的消费者明确表示不愿意留号码,更大部分64%的消费者表示需要根据实际看车情况是否符合自己预期,再决定是否留号码给销售员。

不仅如此,互联网平台提供的各类服务,包含金融、车源、营销管理工具已经深入各区域经销商群体,未使用的经销商占比仅仅不到30%。互联网工具对门店工作效率的提升作用得到广泛认可。

在消费者调研报告中,购车决策阶段,男女性出现了截然不同的差异。超过75%的女性消费者会根据他人的建议进行决策,而近60%的男性客户明确表示“有非常独立的想法,自主辨别”不受他人影响。由此可以理解,奔驰漏油事件过程中,为什么是女车主频频中招。

同时,消费者购车后对于售后维修保养、精品配件的优惠信息需求较高,合计高达57%,其次是用车养车的服务提示。说明消费者还是愿意接受经销商提供能够为自己带来便利、实惠的服务。

— END —

各种跨界者加入战局,导致客户购买和安装轮胎的方式迎来变化。传统维修...

小桔车服召开安全管理委员会专项会议,会议任命小桔租车、小桔养车、小...

从预约检测到透明报价、从专业技师到纯正配件,从免费车辆电子健康检测...

哪些汽服门店在换门头?换门头的原因是什么?