当前位置:首页> 正文:北美轮胎渠道变革进行时:合作伙伴一秒变成竞争对手

2018/10/9 10:14:51 ac汽车 AC汽车

作者 | Gary

出处 | AC汽车

投稿请加微信:17301794939

原创转载请注明来源

2018年的北美轮胎市场迎来了两大重要事件,都和国际品牌商有关。

第一件事发生在1月,米其林北美公司与美国住友商事宣布,双方达成最终协议,米其林北美公司旗下的TCi,与美国住友的TBC公司部分资产进行合并,组建美国第二大轮胎批发企业。

新的合资企业将以新品牌NTW来运营,成为住友商事子公司TBC旗下的运营公司之一。该企业将向整个北美市场供应大量不同价位的轮胎产品,扩大自身在批发配送领域的规模。

第二件事发生在4月,普利司通和固特异宣布合资成立名为TireHub的经销商公司,TireHub将会把固特异公司所有的批发分销网络与普利司通的轮胎批发仓库(TWW)子公司结合在一起。据双方称,TireHub将是美国最大的轮胎经销商之一。

北美市场领导者

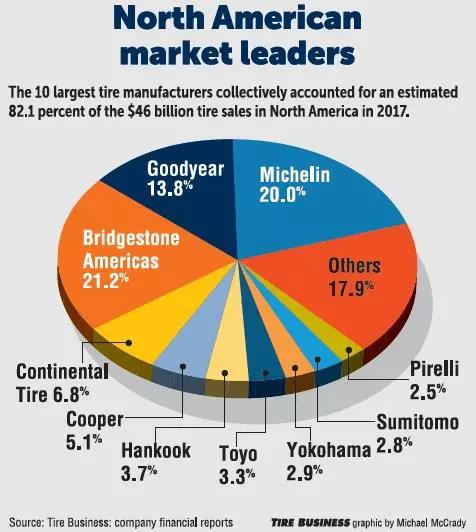

在2017年北美轮胎市场占有率排行榜中,普利司通、米其林、固特异分列前三,住友商事以2.8%的市场份额排名第九。而现在,这些轮胎市场的领导者和国际大品牌,开始在渠道方面抱团取暖,建立独立经销商公司。

北美轮胎渠道要变天了?

固特异与ATD分道扬镳

有意思的是,在固特异与普利司通宣布合作不久之后,固特异做出了另外一个决定:

固特异轮胎橡胶有限公司作为经销商解除与ATD的合作,固特异、邓禄普和开利品牌将不再由ATD分销。TireHub将成为固特异唯一授权的全国分销商,并由现有的地区性批发分销商网络进行补充。

而在此之前他们已经合作了十年之久。

ATD,全称American Tire Distributors,是北美最大的轮胎分销商。公司员工超过2500人,运营着一支拥有1500辆卡车的车队,通过146个网点为超过8万名客户提供服务,每天的交付次数为1.8万次。2017年ATD的销售额达到52亿美元。

在固特异做出这项决定之后,ATD的CEO斯图尔特·舒特(Stuart Schuette)面对媒体采访时有些无奈:“在2017财年,ATD轮胎总销量是4000万条,其中固特异贡献了500万条,这意味着超过12%的份额。”他透露,在2013-2016年,固特异的销量一直处于增长状态,只是2017年有所下降。

目前对于ATD的好消息是,包括普利司通和米其林在内的其他轮胎制造商仍继续和ATD合作。

而舒特表示,ATD未来将继续引入更多数字化工具,以提高品牌商和终端客户之间的流通效率。

问题是品牌商还需要这样的第三方渠道吗?

品牌商抢占渠道主动权

众所周知,在北美汽配市场,渠道商比品牌商的话语权更重。这些轮胎公司担心的是,独立轮胎分销商ATD在批发市场的影响力太大了,特别是对于区域零售商的价格管控。

ATD的“一站式采购”对于轮胎零售商来说很有吸引力,而且随着他们在全国范围内铺展开来,这样的理念吸引了很多大型轮胎连锁门店。固特异、普利司通、米其林显然不喜欢ATD过于强势。

而且这些轮胎品牌还自营或者特许经营了线下连锁品牌。

目前普利司通在美国的零售子公司拥有Firestone Complete Auto Care, Tires Plus, and Wheelworks三个直营品牌。另外还在美国和加拿大运营GCR和TDS的门店,这些门店以2B业务为主,但也涉及到部分零售业务。

而住友商事旗下的TBC集团拥有多个品牌,除了与米其林合资的NTW,还有:Midas(特许经营汽车服务连锁,2012年被TBC收购)、Big O Tires(特许经营轮胎销售商,1996年被TBC收购)、Tire Kingdom(2000年被TBC收购)、Merchant's Tire and Auto(2003年被TBC收购)、National Tire and Battery(2003年被TBC收购)、R.O. Writer(门店管理系统,适用于维修、换油、轮胎门店)。

固特异也建立了自己的服务连锁品牌Goodyear Tire & Service Network Outlets,拥有超过500家直营门店和超过2000家加盟门店。另外还还拥有Fountain Tire 50%的股份。

在品牌商搭建自己的经销渠道之后,除了能与ATD抗衡,还能在一定程度上控制旗下的连锁品牌。

这几家品牌商的高层几乎都透露了这样一个观点,即通过品牌商之间的合作,能够以更为高效的方式为轮胎零售商服务,让零售商在有需求的时候,能够尽快拿到需要的产品。

除此之外,他们还提到了一点,将通过线上渠道的打造,来满足日益增长的线上消费需求。电商也被纳入到品牌商的战略布局当中。

显然,品牌商想全方面的抢夺在渠道上的主动权。

独立经销商不满

倍耐力有一句广告语:滥用权力就等于没有权力(Power is nothing without control)。

轮胎公司当然有权力管控产品在渠道当中的流通形式,包括如何分销到零售端。但是通过建立分销公司的形式,抢夺独立经销商的饭碗,势必引起原有势力的不满,特别是各品牌自身的独立经销商。

美国某独立轮胎经销商负责人拉里·莱西尔(Larry Lesieur)认为,这些合作其实是主流轮胎公司应对独立轮胎经销商的方式,想压缩或跳过中间环节,直接触达零售商,甚至消费者。

当然他也清醒地意识到,需要鼓励轮胎在批发和零售渠道的公平竞争,只有竞争才能带来更好的流通渠道。

莱西尔也给出了自己的建议,他认为独立经销商应该联合起来,从以下三个方面做出改变。

向轮胎制造商表态,独立经销商是他们在轮胎行业的合作伙伴,要意识到独立经销商以公平合理的利润出售他们的产品是有价值的;

提醒轮胎制造商,独立经销商有客户群体,有市场经验。一旦轮胎制造商不公平对待独立经销商,那么独立经销商可以选择其他的轮胎品牌,同样可以满足客户需求;

建立强大的行业协会,比如新英格兰轮胎与服务协会(New England Tire & Service Association)和轮胎行业协会(Tire Industry Association)就做得不错,独立经销商内部应该团结起来。

从莱西尔的几点建议来看,独立经销商一是要向上游品牌商施压,二是内部团结起来。由于国情不同,美国各类行业协会和联盟的力量确实不容小觑,他们有机会通过抱团取暖的方式争取更多利益。

并购重组让行业洗牌

过去一年,除了大品牌商之间的合作,渠道商之间的并购呈现上涨趋势,甚至可以说是一发不可收拾。

米其林一边和住友商事合作,一边在不断剥离TCi的业务。TCi原本是北美最大的独立商业轮胎分销商之一,米其林早在1999年就收购了TCi。

但在今年一系列的操作下,米其林出售了51个TCi销售/服务网点,目前在加州还剩几个,由米其林美国卡车轮胎事业部运营。这一举动的目的就是为了将重心集中在批发分销业务上。

普利司通也在剥离部分线下门店:

Love's Travel Stops & Country Stores收购了普利司通美国公司旗下的Speedco Inc.公司的快速换油和检查服务中心网络,轮胎品类包括风神、固特异、横滨、普利司通、风驰通等品牌的轮胎;McCarthy Tire&Service从普利司通美国收购了6家GCR轮胎服务门店;GCR在2018年1月份关闭了17家门店和3家翻新工厂。

而在零售领域,并购行为也无时不在发生。事实上,2017年是轮胎和服务行业并购行为最为活跃的年份之一,超过500家零售/商业门店转手。

到2018年,2月,Mavis Discount Tire和Express Oil Change & Tire Engineers,美国两大轮胎零售商宣布合并业务,合并后在美国24个州拥有超过830个门店。

Icahn汽车最为活跃,购买了超过250家零售门店,包括一次性收购Just Brakes L.L.C.134家门店,以及两家特许经营集团的将近1000家特许经营门店。

普利司通零售业务部收购了Fletcher's Tire & Auto Service的35家门店,其中31家转换成Firestone Complete Auto Care中心,关闭了另外4家门店。普利司通也在剥离部分资产,卖掉了Speedco商业轮胎和换油服务业务。

其他大大小小的并购行为几乎每周都在发生。

有观点认为,受日渐活跃的并购行为影响,对于轮胎行业最大的影响可能是,从技术角度来说,已经不存在公司这一概念了。

在北美进行的轮胎渠道整合戏码已经愈演愈烈,品牌商、分销商集团、独立经销商、零售商、服务连锁等势力之间的博弈更为微妙。反观中国市场,渠道扁平化、渠道下沉、触达终端,也成为近年来的新课题。

一些轮胎制造商开始尝试不需要第三方经销商、自建经销商渠道;也有一些制造商尝试和电商平台合作,让电商平台成为自己最大的经销商;另外还有制造商尝试新零售……

一旦曾经的合作伙伴成为当下的竞争对手,就像固特异和ATD之间的角色转变一样,为了不至于因束手无策而坐以待毙,渠道中的各玩家应该提早警醒并做好准备。

— END —

各种跨界者加入战局,导致客户购买和安装轮胎的方式迎来变化。传统维修...

小桔车服召开安全管理委员会专项会议,会议任命小桔租车、小桔养车、小...

从预约检测到透明报价、从专业技师到纯正配件,从免费车辆电子健康检测...

哪些汽服门店在换门头?换门头的原因是什么?