当前位置:首页> 正文:中安金控被曝“套路贷”,车贷担保系的空白合同还能玩吗?

2018/9/25 10:20:55 acqic AC汽车

作者 | 李二白

出处 | AC汽车

投稿请加微信:17301794939

原创转载请注明来源

汽车交易综合服务商中安金控陷入套路贷风波。

据央视新闻日前报道,2017年11月,一位车主在汽车经销商购买一辆汽车,由于全款购车压力较大,经销商推荐了汽车金融服务公司中安金控办理贷款购车,购车当天车主与中安金控公司签订了一份空白的贷款合同,贷款连本带息一共67000元,每个月还2100块钱左右,三年还清。

不料,车主到期还贷时,却被中安金控河北分公司告知,车主的购车贷款并没有办理下来,他必须连本带息一次性将67000元付清。车主希望商议协调,减少利息。

但第二天,车主就遭遇号称银行收车人员的强制收车,宣称购车车主逾期,强制扣车。报警协调后,中安金控河北分公司的员工要求购车车主连本带利把贷款一次性还清。

然而,车主还清贷款后仍然没能拿出自己购买的汽车,再与中安金控河北分公司联系时,对方称王先生还需要支付一万五的收车费,所谓的“收车费”指的是去扣车的一群人的吃住行的费用。

类似的案件高发,2016年的12月,方姓车主通过中安金控公司贷款购买了一辆车,因为还款晚了几天,也遭遇了五六名壮汉的暴力“抢车”。河北承德的康姓车主也因为晚了半天还贷,车就被人用抵押在公司的备用钥匙从小区里偷偷开走了。

300多台车已经被非法扣留

据警方调查发现,中安金控河北分公司为车主担保贷款时,大都签订的是空白担保合同。在车主签完字后,公司就会在上面填上对自己有利的内容,其中就包括如果车主逾期未还贷款,他们就会开走车辆。从而以车为要挟,不断编造出各种名目的费用如收车费、停车费、车库费等,让车主频繁转账。

据悉,中安金控河北分公司之所以能每次顺利“收车”,是因为在给车主办理贷款时有一个强制性的条款,就是在每辆车上装上GPS定位。如果车主有轻微逾期,他们通过GPS将车辆找到,利用非法地下收车队,偷车、骗车、抢车。

首先,地下收车队成员冒充银行工作人员,先通过电话告知车主有逾期,需要进行调查;待车主把车开到约定地点后,他们便以检查车辆为名,先将车主骗下车,然后自己上车,趁车主不注意,地下收车队成员立刻开车门上车,将车开走。

2018年6月,警方开始了收网行动。经过搜查发现,中安金控河北分公司有三十多名员工,内部设有固定的部门进行非法收车和敲诈勒索。此次警方共抓获包括公司负责人黄某在内的6名犯罪嫌疑人,同时在这家公司的电脑内发现,目前已经有三百多辆车被这家公司非法扣留。

目前,6名犯罪嫌疑人因涉嫌敲诈勒索罪和寻衅滋事罪已被检察机关批准逮捕。

中安金控是谁?

据AC汽车了解,中安金控成立于 2014 年,公司注册资本金 2.3 亿元,是一家以个人汽车消费金融为主业的综合性金融配套服务公司,公司主营新车、二手车等个人汽车消费金融服务业务,渠道覆盖全国,已在浙江、上海、北京、天津、海南等全国29个省、市、自治区设立了分支机构,员工 3000 多人,开设分公司 66 家,线下网点超过 300 个。

中安金控的金融玩法在业内被称作担保系,主要采用类似信用卡分期的玩法来做汽车消费金融业务,中安金控通过与银行合作,合作银行向消费者发放信用卡贷款,借款人将所购车辆抵押给合作银行,合作银行贷款发放后,消费者按月还款。

对于银行来说,汽车贷款作为零售业务,相对于对公业务(B2B)具有单笔借款金额少、业务分散的特点,而中安金控又瞄准三四线城市,更是银行有人力难以拓展到的下沉渠道。

除了商业模式外,中安金控还拥有浙江车果网络科技有限公司、中安金控资产管理有限公司、中安金控汽车服务有限公司等全资子公司。

其中的浙江车果网络科技有限公司就是此前AC汽车所关注的以加盟模式为主的汽车连锁新公司车国车超市,线下门店包括直营、加盟、认证多种形式,业务涵盖新车销售、保险、金融、售后服务等多种形式。

2018年6月29日,车国车超市与中国人民财产保险股份有限公司正式签订合作协议;7月24日,车国车超市与天津开利星空实业有限公司达成合作协议。

从时间线上来看,车国车超市并未受中安金控河北分公司牵连,仍保持独立正常经营。

据悉,截至2018年一季度,车国车超市已经发展各类加盟认证店近900家,正式开业直营门店33家。直营门店面积超过600平方米,均有车辆展厅。

乱象从何而来?

为什么一家看上去还不错的汽车金融公司会陷入套路贷的风波中?

一位汽车金融行业的业内人士告诉AC汽车,首先中安金控采用的银行间客方式(信用卡汽车合作分期模式,也叫银行中间业务收入)在过去行业内是常见模式。机构通过与银行合作,合作银行向消费者发放信用卡贷款,借款人将所购车辆抵押给合作银行,合作银行贷款发放后,消费者按月还款。

间客模式可以为银行转移车贷风险,但也给埋下了风险的隐患。除了强制拖车、扣车以外,第三方公司还可能会冒用消费者姓名做虚假贷款,消费者可能会在不知情状态下背负不良贷款记录。

不仅如此,金融公司出现问题,对合作的汽车经销商影响也极大。三四线的汽车经销商一般都靠本地熟人生意,人脉和口碑是生存的重要基石,“套路贷”的负面口碑可能直接摧毁一家本地汽车经销商的正常经营。

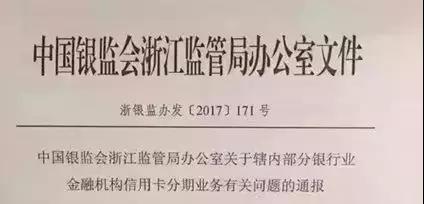

而空白合同的做法是“间客”模式中常见手段之一。这种“非常规”合同在2017年7月被曾中国银监会浙江监管局办公室通报,就被要求整改。通告文件全称为《中国银监会浙江监管局办公室关于辖内部分银行业 金融机构信用卡分期业务有关问题的通报》。

文件中明确提到金融机构信用卡分期业务模式存在的4类问题:

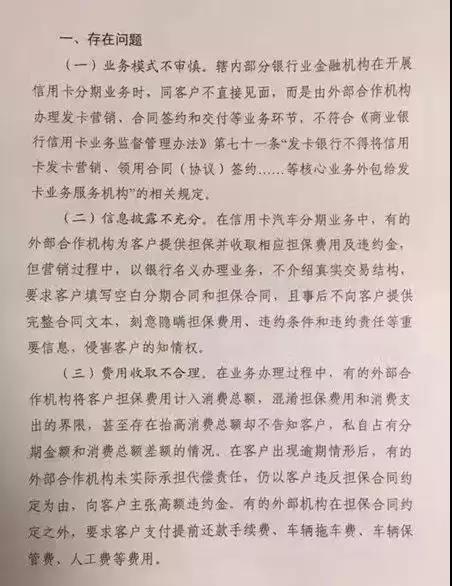

业务模式不审慎:不见客户经办金融业务不符合《商业银行信用卡业务监督管理办法》(以下简称:信用卡办法)第七十一条的规定。

信息披露不充分:空白合同和担保合同存在隐瞒合同责任的嫌疑。

费用收取不合理:通过空白合同和隐形条款,向客户主张高额利息和违约费用。

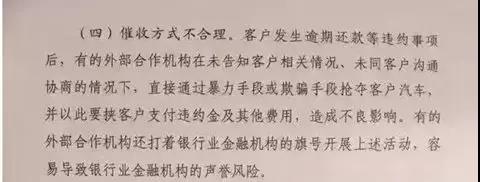

催收方式不合理:未告知的情况下暴力、欺骗手段抢夺客户车辆,并以此要求客户支付违约金及其他费用,造成不良影响。

“我个人觉得这种制度是有风险漏洞的,自古清酒红人面,钱帛动人心。而且你也架不住线下人员因为利益铤而走险。”上述人士表示,中安金控的问题主要集中在分公司的管理制度和人员上,分公司权利过大,总部和分部之间管理脱节,往往会出现问题。

除了人员问题以外,也有业内人士评论称,产生问题的原因在于银行间客模式产品缺陷:

一是地位不平等。银行与合作机构之间,银行是强者,合同内容均由银行单方规定,且不容合作机构协商,合作机构为了揽得生意,对所有不平等条款,只得委曲求全接受;

二是“风险一边倒”。银行有“三保”(合作机构保证金质押和保证担保,以及客户车辆抵押担保),银行因有“三保”而“旱涝保收”,而合作机构却要承担全部风险;

三是合作条款不合理。在客户提供了车辆抵押情况下,银行不先向客户主张担保物权,而是一概先要合作机构承担代偿责任,使车辆抵押权白白归于消灭;

四是银行不作为。银行除审批外,几乎所有的手续都要求合作机构承办。而且,当客户发生逾期、骗贷,银行从不提起诉讼,从不向公安报案,只是一概扣划合作机构质押保证金或先代偿;

五是名为合作关系,实干“拆台”勾当。如合作机构对违约客户车辆保全前,银行告知客户“如不及时还款,我行将要求担保人履行担保责任,担保人可能采取车辆留置等行为与我行无关”。这是告知客户“你可以不用还款,有担保人替你还款”;这是给客户通风报信而让他做好转移车辆准备;这是撇清“坏事是担保人干的,与我银行无关”。

上述评论认为,一些合作机构为了风控,就不得不将一些风险转嫁到客户身上,甚至做出一些不合规行为。银监部门应当从信用卡分期产品上寻找、分析其缺陷,对程序、内容上进行有效改进。

— END —

各种跨界者加入战局,导致客户购买和安装轮胎的方式迎来变化。传统维修...

小桔车服召开安全管理委员会专项会议,会议任命小桔租车、小桔养车、小...

从预约检测到透明报价、从专业技师到纯正配件,从免费车辆电子健康检测...

哪些汽服门店在换门头?换门头的原因是什么?