当前位置:首页> 正文:3861家4S店,人和岛调研数据揭示2018年行业大盘

2018/9/18 18:16:07 人和岛

人和岛战略发展中心副总裁 李旭辉

2018中国经济再遇“逢8魔咒”, 1-7月份,城镇固定资产投资同比增长5.5%,创下19年来的新低。

消费增速不及预期,7月份社会消费品零售总额增长8.8%,不及前值和预期。

就在5月份,社消品增速仅有8.5%,创下15年来新低。居民可支配收入增长幅度不仅跑输6.7%的GDP增速,更跑输15.3%的税收增速。

拉动经济增长的三驾马车就只剩车了,而拉车的马已经不知去向。

对于汽车行业而言,本就受到整体行业增速放缓的影响,再加上购置税减免政策取消、新能源车型补贴政策调整、中美贸易战升温等一系列利空政策的影响,无疑更是雪上加霜,自3月份起,汽车市场连续多月负增长。

全国汽车市场整体概况

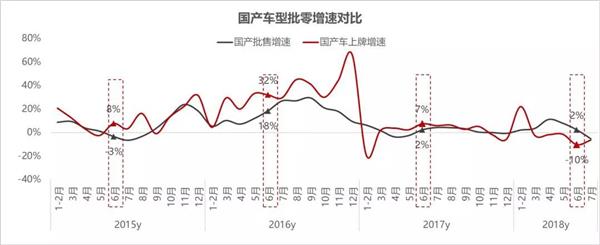

2018年1-7月,中国车市产量和批售量保持平稳增长,而终端上牌量呈现高开低走的态势。

乘用车产量完成1357.9万辆,同比上年同期增长2.6%,厂商批售量完成1336.5万辆,同比增长4.6%。

终端上牌量完成1238.2万辆,同比增长2.3%。

1-2月份呈现开门红,主要受到今年春节假日影响,再加之2017年购置税优惠政策缩减致使2017年初市场小幅回落的低基数影响。

自3月份开始,上牌量增速直线回落,6月份降至历期同期最低点,同比下降10.4%。

数据来源:中汽协、交强险承保量

批售量不含进口车

国产车型2018年自3月份开始,终端上牌量增速连续多月下降,与历史同期相较,6月份创历史增长最低位。

纵观近年终端上牌量数据,6月作为半年度节点,一般都会呈现翘尾性增长,为了半年度返利,经销商往往不惜一切代价,即便倒贴返利,价格倒挂,也要努力提车冲量,而今年上半年市场却拉出一条连续向下的大阴线。

由于批零差额的逐步拉大,终端库存压力上升明显,1-7月份渠道新增库存160万辆。

进口车型由于受到关税调整及中美贸易摩擦影响,5-6月份到岸总量及终端上牌量呈现双降态势。

6月份进口车批发量同比下降57%,终端上牌量下降15%。7月份进口车批发量迅速回升,环比增长268%,进口车虽受政策影响波动较大,但需求较稳定。

人和岛智库认为,造成车市整体下滑的主要原因有以下三点:

一、宏观经济经济低迷,居民购买力下降。

近年来居民可支配收入及存款增速一直呈下滑态势,但其贷款增长率远高于可支配收入的增长,尤其是以房贷为主的中长期贷款,严重挤压了居民消费支出。

汽车作为继房地产之后的另一大宗耐用消费品,居民消费能力萎缩,使得汽车增量市场乏力,存量市场车辆更换周期延长。

二、购置税优惠政策,提前透支了部分销量,致使燃油车销量整体下滑。

三、主流品牌新能源产品上市节奏延后,市场需求缺口差影响增量。

由于限牌城市影响及网约车市场的推动,以及四五线城市摩托车升级,使新能源车型需求上升明显。

但主流品牌新产品仍然聚焦于燃油车,上半年各厂商共计投放79款全新车型,合资品牌投放量为0。

由于主流品牌新能源产品上市节奏延后,与目前市场新能源车型需求存在一定缺口,市场需求缺口差在一定程度上影响了整体市场的增量。

细分市场分析

2018年1-7月,全国乘用车上牌量为1238.2万辆,同比增速2.3%。

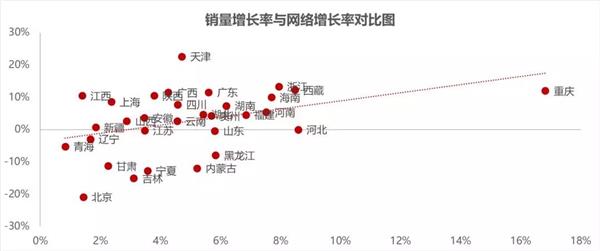

天津、浙江、西藏、广东等省份增长领跑全国,北京降幅最大。

作为限购城市的天津,1-7月份累计上牌量14.5万辆,同比增长20%,领跑全国市场。

天津自2014年开始实行限购,小客车年增量指标限定为10万。大幅度的增长主要缘于存量市场旧车的置换升级、老旧黄标车报废,为整体新车增量贡献了较高份额。

浙江省受到消费升级的利好带动,豪华品牌销量增长17%,主流自主品牌销量增长21%,从而带动了全省整体11.3%销量增长。

西藏由于整体基数低,近几年销量增长一直位居全国前列。

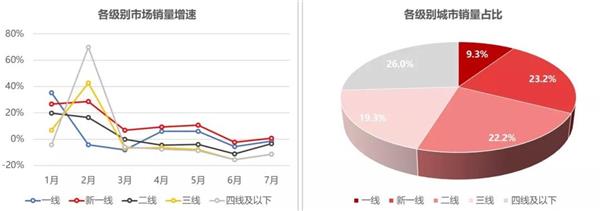

曾经普遍被业内认为“最具增长潜力”的三、四线市场,在经过近几年激励政策带来的普惠性增长后,由于经济下滑,人口逐渐向高级别城市迁移,从而对三、四线以其以下城市的销量影响较大,6月份销量下降达16%,1-7月累计销量累计同比下降1.5%。

从各个级别城市的销量占比来看,三、四线及以下城市销量占比为45%,新车增量的主要区域集中在人口密集、经济发达的高级别城市。

豪华品牌整体同比增长率11%,二线豪华品牌增量涨幅优势明显,但销量绝对值与一线豪华品牌差距较大。

奔驰凭借产品力及强大的品牌影响力,拉大了与奥迪、宝马的销量差距,领先优势明显。

奥迪因同期销量基数低,恢复正常增量。

进口大众、MINI、英菲尼迪、讴歌等小众豪华品牌销量下降明显。

广汽丰田依靠凯美瑞、汉兰达等车型逆势增长20%,位居合资品牌销量增幅榜首;南北大众凭借品牌及产品力优势,再加之低端自主车型的置换升级,呈现强增长势头,并且销量占有绝对优势。

东风日产通过多项奖励政策捆绑提车量,经销商冲量效果显著,同比增长15%。

别克品牌由于大部分主力车型面临换代或改款加之小型车三缸发动机市场遇冷,销量下滑7个百分点。

长安福特继续延续下降之颓势,并且下降幅度高居首位,东风本田由于主力车型CR-V召回影响,销量下降10%。

人和岛智库对全国经销商网络的监测数据显示,截至2018年7月,全国包含3S店、4S店、5S店为主的经销商网络已达到29578家。

同比上年度经销商网络总量增长5.5%,超过行业销量增速。

从各细分城市来看,经销商网络渠道充分向4-5线城市延伸下沉,新一线、二线城市仍然是厂商网络扩建的核心地域。

主流品牌的网络增发及经销商放弃经营不善的品牌,改换其它品牌,以及新厂商的进入,是市场网络渠道变化的主要原因。

多数省份网络渠道扩增并未带来销量的正向增长,使得经销商间的竞争更为激烈,单店月均销量同比下降3%。

经销商盈利状况

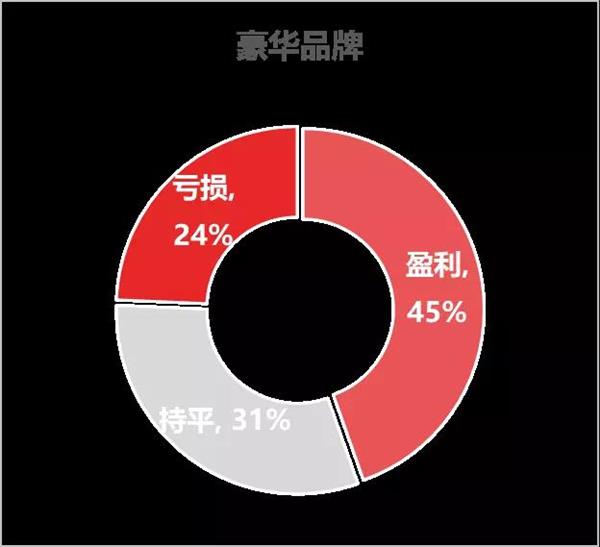

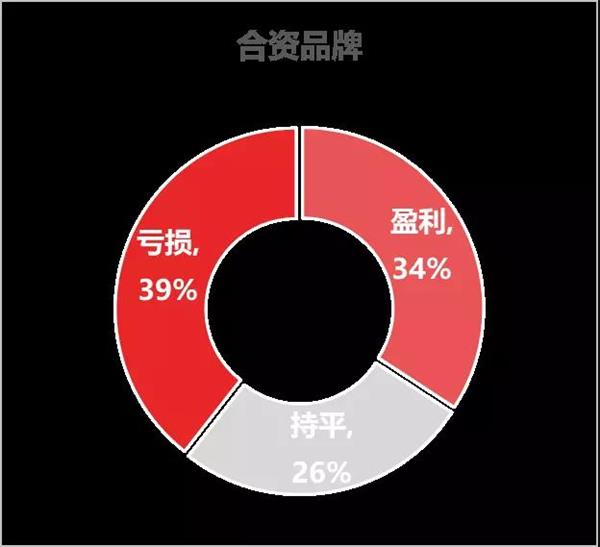

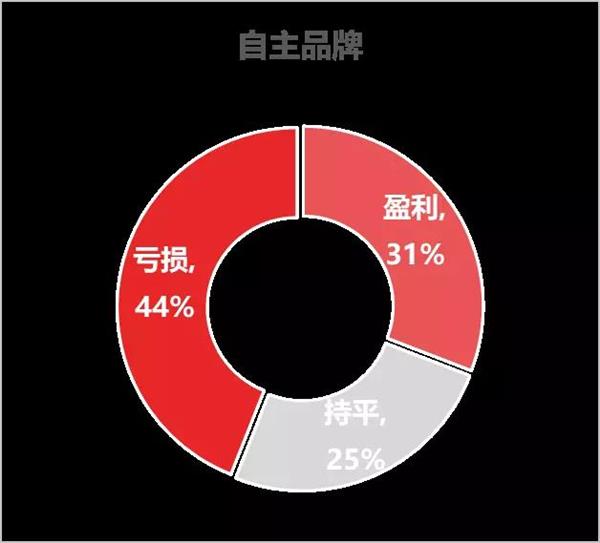

通过本次全国经销商运营状况调研结果来看,全国只有32.8%的汽车经销商处于盈利状态,另外有26.7%的经销商持平,40.5%的经销商明确表示处于亏损状态,经销商亏损面扩大。

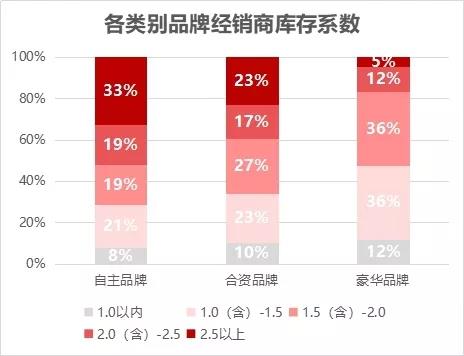

豪华品牌盈利状况最优异,合资品牌两极分化,自主品牌经销商亏损占比最大。

人和岛智库认为自主品牌亏损明显高于其它两类品牌的原因为:

1、过度依靠SUV产品,过去几年,不少自主品牌借着SUV市场的东风得以摆脱经营困境,但是今年以来,SUV市场增速跌至个位数,甚至连续两个月出现负增长。

2、自主品牌中多为小排量车型,其中1.6L以下占比高达83%,反映出消费者对价格敏感度高的共性,而购置税优惠政策对自主品牌的透支量最大。

3、从各厂商网络布局新增店面来看,自主品牌的4S店明显高于其它两类品牌,新开业经销商一般2年内都处于亏损状态。

自主品牌中除WEY、领克、宝骏、广汽传祺、吉利、MG盈利占比超过45%以上,其它品牌多数呈亏损状态,总体亏损比例最大。

比亚迪、荣威虽然销量涨幅优势明显,但经销商盈利并不突显。

合资品牌经销商盈利两极分化严重,德系、日系盈利比例达到50%以上,丰田品牌更是75%以上经销商处于盈利状态。

法系品牌则全线溃败,雪铁龙、标致、DS亏损比例高达85%,雷诺经销商亏损比例亦达到了60%,另一高亏损品牌则是广汽菲克,亏损经销商占比84%,韩系品牌北京现代50%亏损,起亚80%亏损。

美系品牌长安福特54%亏损,36%持平,仅有10%经销商盈利。

豪华品牌中雷克萨斯、奔驰品牌经销商盈利状况好于其它品最佳,70%以上经销商都处于盈利状态,另有30%属于持平状况。

宝马经销商亏损比例高于奥迪,分别为30%和20%。

捷豹路虎经销商亏损比例是豪华品牌中最高的品牌,近80%处于亏损运营。

沃尔沃亏损经销商占比43%,凯迪拉克1季度盈利尚可,自5月份起,亏损经销商占比逐渐增多,目前有近三分之一经销商处于亏损边缘。

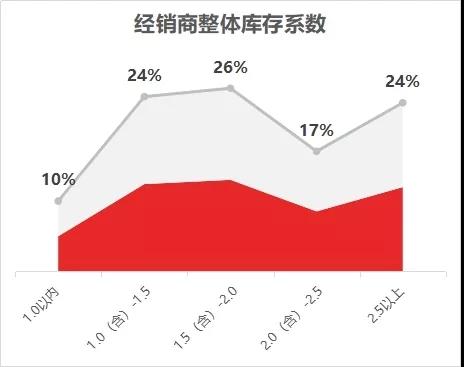

高库存是经销商面临的最大经营压力之一,良性库存系数(<1.5)的经销商占比仅为33.6%,有四成以上经销商库存系数突破2以上,自主品牌的库存压力最大。

由于经济大环境影响,消费者延迟购车,增量市场乏力,存量市场换购周期延长,再加之各品牌厂商任务量普遍偏高,而随之对应的支持政策力度偏弱。

经销商对于厂商关系矛盾亦随之深化的担忧程度加大,认为市场将持续下滑或者略微回暖,但盈利仍然很难保证,信心度高的经销商占比仅为41.8%。

通过不同级别城市对比,低级别城市经销商信心度更为偏弱,三、四线城市有近50%的经销商对下半年自身品牌的市场趋势表示没有信心。

未来市场预测

一、 宏观经济下行压力加剧,严重影响居民消费信心,2018年末车市将再现负增长。

2018下半年中国整体经济充满诸多不确定性因素,包括中美贸易战、房地产市场、证券市场等都存在大幅调整的可能。

由于2017年末购置税优惠政策收尾同期基数较高,再加之春节处于2019年2月,假日消费高潮将后延至2019年1月。

故此,年末很大程度上车市将会再现负增长。

二、品牌分化趋势愈发明显,市场竞争格局将会重塑。

目前市场在售有车型覆盖品牌(车企)共计176个,其中自主品牌(包含新能源)高达101个。

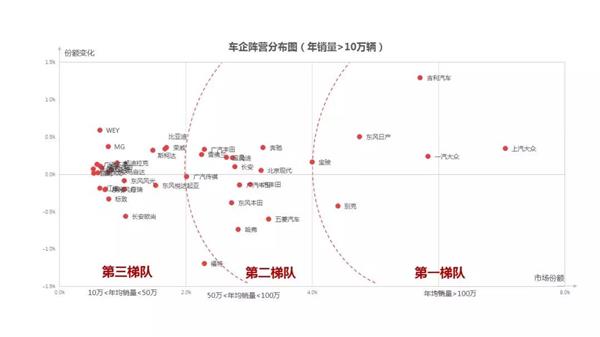

而随着行业整体增量的放缓,市场竞争加剧,未来2-3年汽车行业将面临加速洗牌。

基于对各个车企从销量、市场占有率、产品竞争力、品牌影响力等多维度分析,人和岛智库认为,年销量低于10万台的车企很大程度上将会逐步退出市场竞争舞台,或被兼并整合。

对于一些产品薄弱的平价合资品牌以及主要依靠单一SUV车型,通过低价走量方式来冲击三、四线城市的自主车企,将率先开启行业淘汰赛。

三、消费分层将引发汽车消费结构发生改变。

由于收入差距的不断增大,社会消费升级逐步转变为消费分层。

在对以存量市场再分配为主的市场,将会迎来跨品牌升级,合资品牌用户向豪华品牌转移,其它自主品牌用户向主流合资品牌转移。

而在低级别城市,以吉利、宝骏、为代表的主流自主品牌优势明显,合资品牌市场占有率下降,为此,主流自主品牌与合资品牌尤其是对平价合资品牌的冲击将更加激烈。

四、二手车消费需求增长稳定,交易量逐年上升。

调研数据显示,2017年中国汽车消费者二手车购买意愿高达33.4%,二手车接受度较高。

已购车用户平均换车年限集中在4.5-6.3年期间,新车换购周期逐年缩短,消费者置换、增购汽车需求提升明显。

随着存量市场规模的不断扩大,二手车限迁政策的逐步落地,二手车交易量逐年递增。

而二手车的平均毛利率可达6%,为新车毛利率的3-4倍,二手车盈利可观,可以弥补新车毛利率下降的窘境。

五、家庭保有量未达阈值,中长期市场总需求仍有增量空间,汽车行业长期发展潜力较大。

目前行业内多以“千人保有量” 与成熟发达的欧美市场对比,以此作为衡量行业成熟度,或者研究行业增量潜力的重要指标。

但人和岛智库认为,中国市场无论从人口密度、道路总里程亦或交通、环境等多方因素都与欧美市场存大巨大差别。在当前阶段,按照家庭拥有车辆比例来评测各省、市细分市场的增量潜力更具有实际指导意义。

2017年全国家庭拥有车辆比例为0.40(户/辆),距离饱和度仍有差距,中长期市场总需求仍有增量空间,汽车行业长期发展潜力较大。

人和岛作为汽车行业高端人脉社交平台,平台拥有注册会员4.98万,其汽车经销商副总级以上以及经销商集团管理人员共计1.3万余人,同时母公司乐车邦签约合作的4500余家4S店,人和岛智库拥有行业内独有的大数据整合、分析、应用的资源优势,可以实时零距离感受到4S店终端的生存状况。

为了助力4S店管理者判断市场走势,降低决策成本,人和岛智库近期针对全国经销商运营状况做了详细调研,本次调研共收集有效样本量3861份,覆盖89个品牌, 330个城市,调研对象85%为4S店店总及经销商集团管理人员,15%为4S店部门总监。

本文为第三方(人和岛)转载内容, 本文仅代表作者独立观点,不代表AC汽车任何立场。

各种跨界者加入战局,导致客户购买和安装轮胎的方式迎来变化。传统维修...

小桔车服召开安全管理委员会专项会议,会议任命小桔租车、小桔养车、小...

从预约检测到透明报价、从专业技师到纯正配件,从免费车辆电子健康检测...

哪些汽服门店在换门头?换门头的原因是什么?