当前位置:首页> 正文:车险改革在即:维修厂利好,4S店雪上加霜

2020/4/22 9:57:50 黑船来航 原创

春节前,银保监会相关负责人在国新办举办的一场新闻发布会上明确表示:将在2020年适当的时机,正式实施车险综合改革。

此次改革的主要方向将采取交强险与商业险相结合、条款与汇率改革相结合、保障与服务改革相结合的同时,纳入市场调节与部门监管,可谓是车险产业全场景革新。而推动这次改革的核心也被确立在车险市场频发的高定价、高手续费、粗放经营、无序竞争、数据失真等问题。

回顾2019年全年,车险政策与监管的频率几近“月更”。而全年车险保费收入为8189亿元,占整个财险保费的63%。如此高频率的变更,反映出车险行业有待完善的方面甚广;如此高幅度的占比,表明了车险行业在整个财险中是至关重要的一环。

随着各地稳步复工,日前,银保监会财险部下发《示范型商业车险精算规定(征求意见稿)》(以下简称:《规定》)向行业相关方征求意见,并表示:为的是深入推进车险改革,进一步完善车险精算制度,也是我国车险改革重要一步。

作为一家专业汽车垂直媒体,AC汽车将立足于汽车服务领域从业者的角度,通过解读《规定》重点,窥探未来车险领域发生的变化。

?商业险,到底又改了些啥

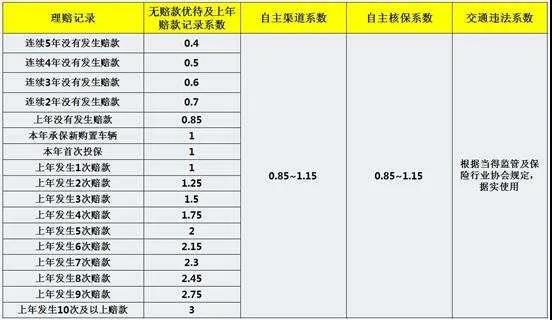

《规定》将商业车险保险费厘定(即:整合)为:保费=基准保费*费率调节系数。而基准保费的核算规则为:基准纯风险保费/目标赔付率;目标赔付率=1-附加费用率。目前现行的费率调节系数为自主核保系数、自主渠道系数、无赔款优待系数(即:NCD因子)、交通违法系数。

· 费率调节系数

(△图片来自网络,足以见项目之多)

在此次优化中,银保监会拟将自主渠道系数与核保系数合并为自主定价系数,从而与NCD因子、交通违法系数相乘,确定费率调节系数。

此次合并的两项指标大致涵盖车主的驾驶习惯、性别、年龄、驾龄;车辆的行驶里程、车型品牌、使用地域等;而保险公司自己的渠道成本(如:电销、门店、中介等)亦涵盖其中。

征求意见稿规定:保险公司应根据产品实际销售和管理成本及自身经营实际,合理确定自主定价系数、附加费用率、手续费率等,并进行产品利润测试。虽各个保险公司获得了较大的自主定价系数的自由裁量权,但经过前三轮的“费改”试验后,监管部门根据所属地域不同,将该系数限定在了0.7-1.3之间。

业内人士表示,这种限定方法在很大程度上避免了保险公司低价恶意竞争,防止在某一区域或某一重点车型出现“倾销”的情形。

·附加费用率

所谓附加费用率简单的理解就是获客成本与运营成本的总和。按照目标赔付率公式计算,如果基准纯风险保费不变的情况下,更低的手续费、工资、租金等必要开销的减少,整个分母就会增大。对于消费者而言,保费的金额就会相应的减少。

附加费用率自行拟定最低标准从原先的35%调整至30%。意见稿同时要求,附加费用率预定为30%的保险公司不需要在产品报备材料中解释说明,附加费用率预定低于30%的保险公司应进行解释说明。其中,附加费用率中的逐单手续费率上限不得超过保险公司原有产品报送监管部门的水平。

据券商中国此前报道:当前车险市场存在的问题在业务获取成本太高,导致车险费用乱战屡禁不止。通过下调附加费用率,将推动赔付率上升至70%左右,这是符合车险市场发展规律的。

·基准纯风险保费

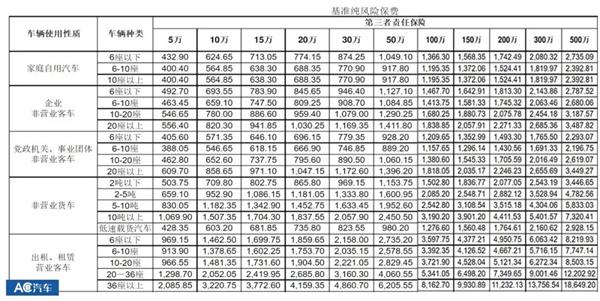

(△三者责任险,就是基准纯风险保费的一种)

我们所熟知的“第三者责任险”、“车上人员责任险”、“全车盗抢险”等各个险种均设有基准纯风险保费,这一费用由中国保险行业协会统一制定、颁布并定期更新。该费用制定较为复杂,简单理解就是指保险公司覆盖理赔赔款的纯赔付成本。好比30万元的丰田与30万元的奔驰相比,相同或基本相同的维修项目,维修价高的车型基准纯风险保费就高。

纵观此次《规定》,保险公司还应建立费率回溯和产品纠偏机制,动态监测、分析费率精算假设与公司实际经营情况的偏离度,及时对商业车险费率进行调整,并重新向银保监会报备。为杜绝频繁调整条款费率损害保险消费者权益,破坏保险市场合理秩序,除银保监会责令保险公司重新报备产品或保险公司精算假设与经营实际发生重大偏差等原因外,原则上保险公司调整商业车险条款费率的频率不高于3个月一次。

《规定》同时要求,保险公司应进一步完善商业车险的保费充足性测试流程,以中国精算师协会发布的行业基准纯风险保费为基础,在每季度末对所有未满期保单逐单测试保费充足性,并按照规定提取保费不足准备金。

??交强险,怎么改

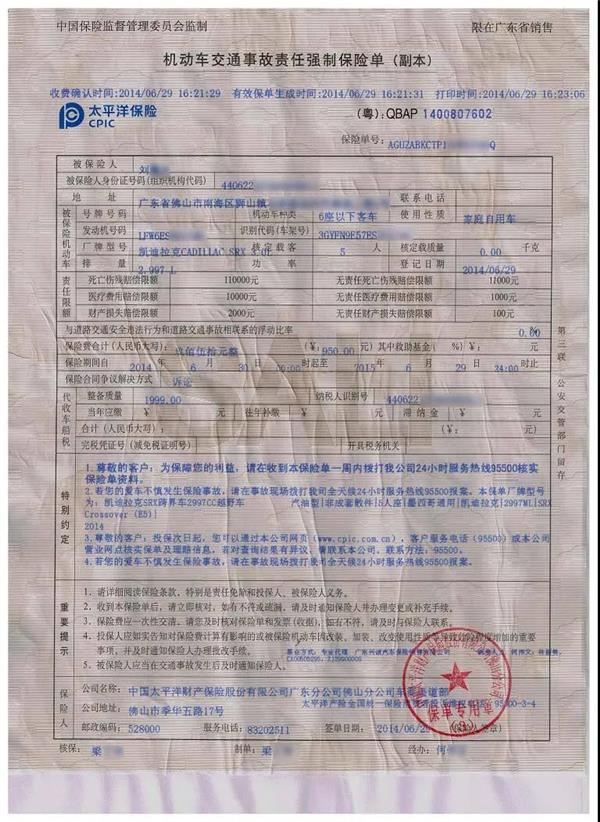

(△交强险保单)

交强险诞生于2006年6月30日,设立宗旨旨在保险公司对保险机动车发生道路交通事故造成受害人(不含本车人员和被保险人)的人身伤亡、财产损失,在责任限额内予以赔偿的强制性责任保险。保费标准是有国家统一制定,价格影响的主要因素是汽车座位数。

现行的交强险修订于2008年,距今已有12年历史。随着社会经济水平的不断提升,最高11万元的三者死亡补偿标准有些“过时”,在如今“三者责任险”动辄保额“上百万”(即:多数合资及以上品牌4S店搭售标准)的今天,交强险似乎有些多余。

此次改革交强险的基本原则同样由“市场主导,优化结构的同时扩大保障,简政放权与保险企业协同推进”。很有可能引入地域因素,改变“一刀切”的定价模式;大幅提升死亡、伤残和医疗费的最高赔付额;将不同类型的车辆及使用性质列为参考。

某汽修企业工作人员认为:交强险的改革是对行人的负责。随着购车人群的不断扩大,汽车已经不再带有明显的“等级”意义。很多车主经济条件并不足以满足重特大交通事故的赔付,这就导致事故死伤行人的权益无法保障。这次改革,很可能给这类人群更多一分安全保障。

!!!费改大幕已开启 各方“喜”中有担忧

总的来说,此次《规定》是为了让车险朝着更有利于消费者的方向发展,避免过度的价格竞争拖垮整个行业。自主定价系数大范围浮动空间以及附加费用率的降低,让保险企业有了更大的价格决策权。

不过,与保险息息相关的汽车售后维修领域,一些经营者也表示出了自己的担忧。

一位社会维修门店经理认为:此次自主定价系数最低值限定在0.7这一标准,会加速新一轮价格战的到来。该制度设定本身是让保险企业根据地域差异制定出更为“属地”的保险零售价格,但保险公司间的竞争可能会让这一“利好”有些变味。另一方面,保险公司的主要收入来源就是保费,这样一来可能不是十分依赖“原厂件”的社会维修服务体系会获得更多的订单。

某4S体系售后服务经理表示,《规则》的出台意味着保单价格会有大规模集中性的下降,衍生业务返利收入面临着下降。对汽车零售、二手车、融资租赁等流通企业而言,可能目前15%左右的返利也会相应的下调。这会让本就身处“寒冬”的相关领域经营成本变相提高不少。

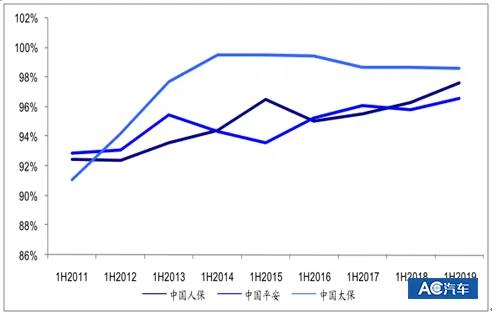

(△主流保险公司近年来综合成本率)

车险从业人员称,保费下降,直接影响的就是保险公司的利润降低。2019为年上半年人保财险、平安产险、太保产险的综合成本率分别为97.6%、、96.6%和98.6%,此次《规则》若出现大幅度保费降低,将会让保险公司的经营更加艰难;这或许会影响到与4S维修体系的合作。这位从业人员直言不讳:“4S维修体系的费用较高,这种情况下可能更愿意增强与社会维修体系的合作。”

各种跨界者加入战局,导致客户购买和安装轮胎的方式迎来变化。传统维修...

小桔车服召开安全管理委员会专项会议,会议任命小桔租车、小桔养车、小...

从预约检测到透明报价、从专业技师到纯正配件,从免费车辆电子健康检测...

哪些汽服门店在换门头?换门头的原因是什么?