当前位置:首页> 正文:为什么续保量上去了,事故车产值反而下降?

2019/7/25 11:19:48 ac汽车励晓童 原创

作者 | 励晓童

出处 | AC汽车

投稿请加微信:17301794939

原创转载请注明来源

近期很多4S店向笔者反馈,其中不乏一些优秀的4S店,遇到一个共性问题:店端续保量已经做到了一个很大的规模,但事故车产值反而下降了,甚至保险公司无法给予更多的事故车送修,已经到达瓶颈。

很多店端的管理者提出了这样的疑问:续保到底要不要做下去或者继续贴钱做下去?

笔者给予一个很肯定的回答:做,必须要做下去!

但问题又来了,4S店续保做的多相对而言贴的就多,又无法看见既得利益,甚至有可能出现上述事故车产值不升反降的现象,为什么呢?

可能存在以下几种原因:

1、第一个原因:现在大部分保险公司几乎一致性的倾向于从源头处抢占保险市场份额,吸纳优质客户,他们更想要的是新车保费,表示出“续保保费看不上”的态度。甚至在谈“送修比”的过程中,更愿意只把新保作为换取事故车份额的条件。

思考:手心手背都是肉。虽然保险公司表面上说不重视续保,但是当店内的续保部哪怕只对于某保险公司转了几单保,或者少给了几单续保份额,他们可能就会如火箭般的速度察觉到,马上就来要份额了。所以在与保险公司谈判的过程中,续保依然是有力的筹码,可不要被带节奏,一定要把续保加入“送修比”的谈判中。

2、第二个原因:可能是新车市场的萎缩导致店端新保保费严重不足,份额只有A。而续保量虽然做上去了,但续保的保费份额B与新保的保费份额A相加,再与事故车产值M相比,依然倒挂,也就是M/(A+B)依然远远大于过往与保险公司合作的送修比或当前周期与保险公司约定的送修比。大白话就是:还是欠保险公司保费,缺乏足够的话语权。

思考:店端续保量需进一步提升来填补缺口。可以尝试考虑:是否店内把续保招揽只放在上年新保和上年续保上,而在修不在保以及流失客户(售后基盘招揽)的续保招揽有没有重视起来,是否存在潜力?甚至非本品牌的续保业务是否有开发?

3、第三个原因:可能与保险公司谈判的方式出现了问题。很多集团把所有店的保费规模揉在一起与保险公司谈送修,这样会导致两种结果:

1)续保做的好的店的优势发挥不出来,而续保做的不好的店或新建店蹭了续保做的好的店的保费。

2)由于同集团品牌的差异,豪华品牌与合资及国产品牌的车辆零整比及事故车单产大不相同,同样保费下的送修比也应该差异对待。但如果揉在一起谈一个送修比的话,会造成同样的保费虽然换得的事故车产值比例一致,但换取的事故车产值所对应的客户个数或车辆的台次不一样,豪华品牌发挥不出来优势,国产合资品牌又由于被豪华品牌蹭了保费而吃亏。

思考:集团谈判的好处是话语权强,但是把不同品牌,不同经营年限,不同续保水平的店揉在一起谈势必会造成上述情况,建议“集团框架,不同级别品牌不同谈判策略,送修比差异对待,店内也拥有一定的自主权”,毕竟店端更了解一线情况,所以两者结合为佳。

当然无论是谁,在与保险公司的谈判沟通过程中千万不能过于强硬,过于强硬会导致保险公司反复与回击,甚至强行断你的送修及工时配件折扣。毕竟中国是个人情社会,大框架与规则之下还是要有人情的,循序渐进,我给你1分你给我0.7分,3个要求达不到可以先达到1个要求,这是目前市场上与保险公司谈判的可行之计。

4、第四个原因:可能是店端过于追求前端手续费,保险公司为了综合成本及赔付成本,把更多的事故车线索推送到了修理厂或同城同品牌工时配件折扣更低的4S店,尤其是一些公共渠道的事故车。更甚至把本渠道推送走。

思考:店端到底是要手续费还是要送修,到底是把保费份额给到前端手续费更高的小保险公司还是永远大量送修资源的大保险公司。这需要根据不同地区的保险市场,不同保险公司给予店端投入的综合率(新续总手续费+事故车产值)/新续总保费,来进行调控,从而配比出最平衡的手续费及送修收益。

例如:有的小保险公司虽然前端手续费高,甚至给到了一单50%的返利,但后端无送修,同时稀释了其它保险公司的保费份额,会造成其它保险公司的送修萎缩。而大保险公司虽然前端手续费低,可能只有20%,但是后端给到了70%的送修,约估30%的毛利。虽然前后两者毛利相当,但后者预防了客户的流失,锁定了本渠道的事故车资源,稳定了基盘。

5、第五个原因:可能是当地保险公司管理及其混乱,贪腐严重。例如很多地区虽然店内续保保费规模做上去了,店端与保险公司上端管理者已经约定好送修比,但保险公司的查勘定损员不按照送修规则往该推送的指定4S店推送,哪怕送修码挂在该4S店(更多是本渠道事故车),也不进行推送。

而推送至该4S店的事故车又找各种理由始终不愿意提供事故车定损单,同时保险公司打给该4S店的直赔款也不标注车牌号或报案号,导致在店内维修的事故车工时及配件价格的标准无据可依,到底那台事故车对应的哪笔直赔款无据可依,整个事故车业务管理链条的从前端到后端全线失控,产值被掏空,利润被稀释。

思考:上述现象在很多地区较为普遍。很多投资人对于这个现象与笔者分享过:不能因为市场的现状而顺从,作为这个地区汽车行业的领头羊,我们应该规范这个市场。店端在前端要与保险公司定好100%定损单(有保险公司签章为佳),同时店内财务做好风控,务必保证定损单、领料单、出库单、结算单四单合一(工时金额、配件金额、总金额、配件细项一致)方可结算。

但要注意的是:与保险公司之前的沟通切勿一刀切,遵循循序渐进,平等共赢的原则。

综上所述:无论市场环境如何,大家毕竟上的是同一条船。无论与保险公司合作好与不好,保险公司推送的事故车资源多或少,这些都是店端无法完全掌控的外在因素。

作为4S店,在现在恶劣汽车市场环境下,修炼好内功,才能把命运掌控在自己手里。同样对于续保业务而言,把续保量做上去只是第一步,但续保量做的再多,续保客户售后不回厂还是没用。所以应该是兼顾“量”与“质”,所谓续保的“质”就是:不仅要有“量”,同样还要提升续保客户在其保险生命周期内在店内的售后产出。

当然,续保兼顾“量”与“质”,投入是不可避免的,同样也要兼顾管理效率,甚至是客户体验。既然是投入,肯定要讲究产出。这时又会回到本文一开始的问题上:续保到底要不要做下去或者继续贴钱做下去?

接下来,笔者拿出某4S店的数据为各位做深度的解析。

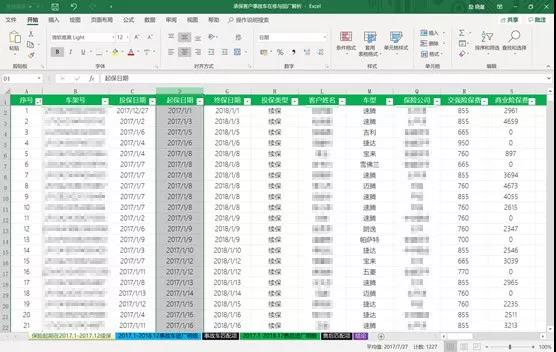

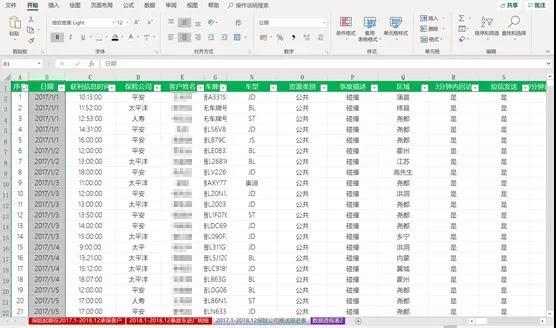

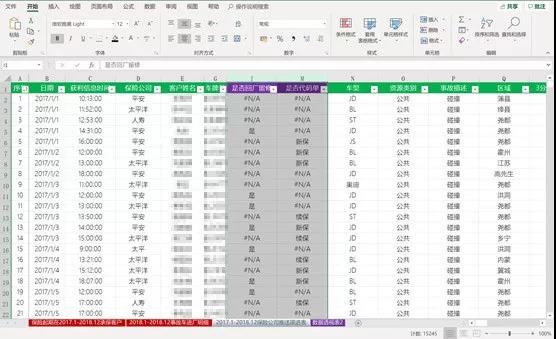

首先,我们导出了该4S店保险起期在2017.1-2017.12所有的续保客户明细:

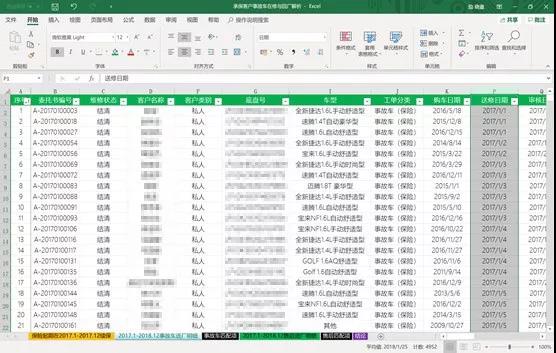

接下来,我们再导出该4S店送修日期在2017.1-2018.12事故车进厂明细与售后进厂明细:

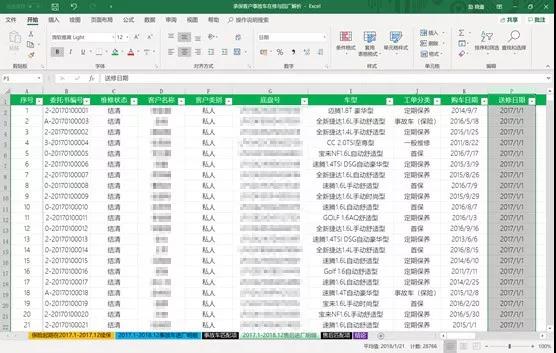

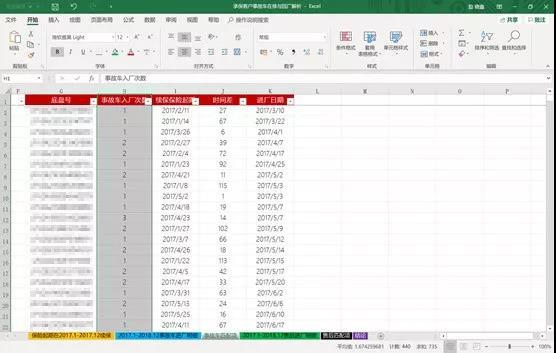

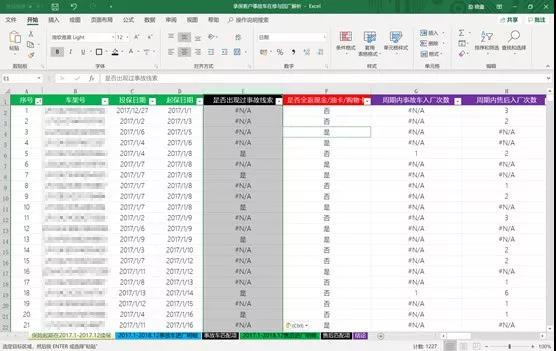

然后进行匹配:我们将续保保险起期匹配至2017.1-2018.12事故车进厂明细,用“送修日期”-“保险起期”得出时间差:

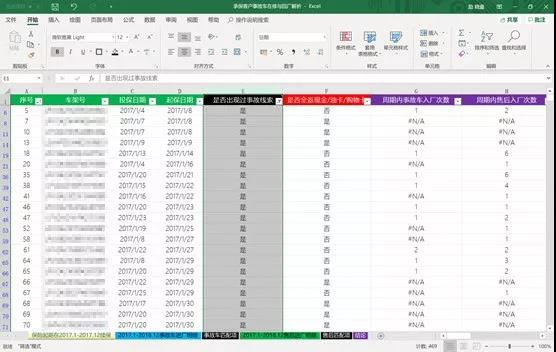

然后在把时间差介于0-365的事故车工单筛选出来,粘贴到一个新的sheet中,同时匹配出每一台车出现的事故车工单数:

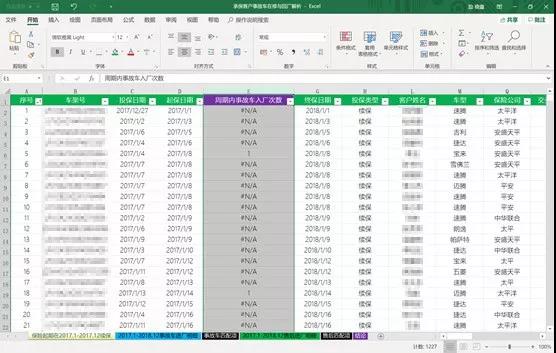

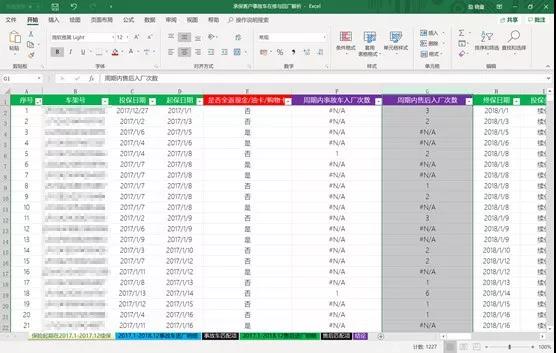

最后再把每一台车出现的事故车工单数匹配到2017.1-2017.12续保客户明细中,得出保险生命周期内事故车入厂次数:

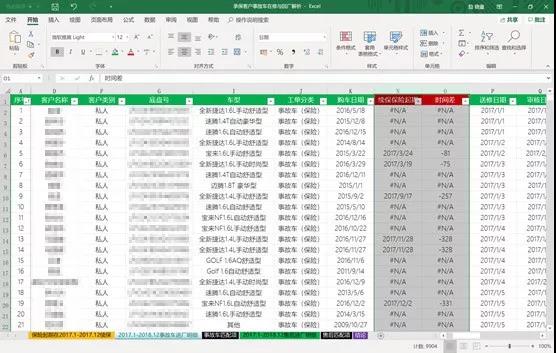

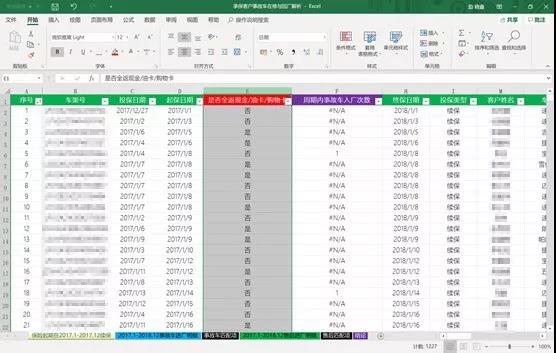

同时我们通过追溯这些续保客户当时续保的赠送情况,分为了“全返现”及“结合售后粘性业务(非全返现)”两个续保成交促销方式:

同样的逻辑,我们还可以得出2017.1-2017.12续保客户在保险生命周期内售后入厂次数:

最终,我们生成《续保客户在保险生命周期内售后产出的数据透视表》,得出了以下结论:

续保客户在保险生命周期内售后产出的数据透视表

结论一:续保促进本渠道事故车线索量

从《续保客户在保险生命周期内售后产出的数据透视表》中我们会发现保险起期在2017.1-2017.12的1226个续保客户中,在保险生命周期内在该店维修过事故车的占27%,也就是有73%没有在店内维修事故车。为什么没有维修事故车呢?其实有很多种可能性,例如:没出险、撤案、自费、距离远、人情……

我们继续探究,接下来导出该店2017.1-2018.12的保险公司推送事故车线索明细:

用保险起期在2017.1-2017.12的1226个续保客户去匹配2017.1-2018.12的保险公司推送事故车线索,得出这1226个续保客户的事故出险线索接收率(这不是出险率也不是报案率,因为存在有的报案保险公司未推送至店内,例如:三者车)。

我们再筛选出有过出现线索的客户,共468个,占38.2%,远大于27%的在修率,依然存在一定的机会点没把握住。同样如果续保量上去了,这些机会点将会更多。所以:续保促进了本渠道事故车线索量。

特别提示:机会来了只是第一步,把握住才是第二步,更甚至有时候保险公司将事故车线索推送过来已经是事故车的第二、三手资源了,为时已晚。我们更要培养起续保客户出险后第一时间联系店内的报案习惯是重中之重。

结论二:续保促进本渠道事故车留修率

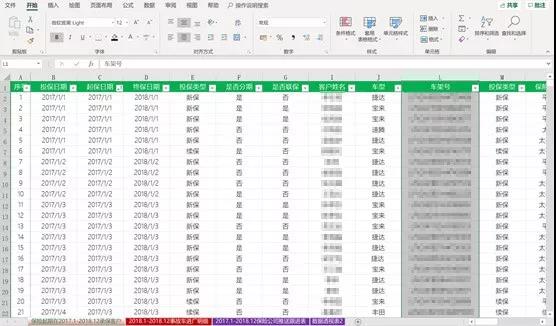

我们导出该店保险起期在2017.1-2018.12的所有承保客户:

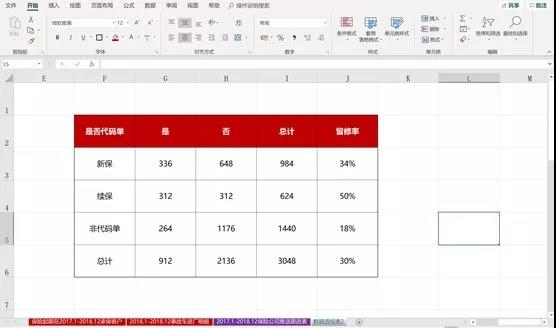

再将该店2017.1-2018.12的保险公司推送事故车线索明细,去匹配上述承保客户,得出所有保险公司推送事故车线索“是否代码单”,然后再去追溯这些事故车线索“是否最终回厂留修”:

我们生成数据透视表,得出:新保代码单的留修率34%,续保代码单的留修率50%,非代码单(公共渠道)留修率18%,总留修率30%。所以:续保促进了本渠道事故车的留修率。

如果我们对于整体战败的70%的事故车线索做分析的话,我们发现有将近36%的小钣喷战败,根源是在于客户怕这次事故报了案会导致第二年保费上浮较多,故而销案或自费。

特别提示:续保代码单的留修还有50%的机会点,提升事故车线索管理工作的全流程效率是重中之重。同样我们还要尽可能开展续保客户的自营小险种(划痕险,玻璃险)的渗透率,来预防因小钣喷不来4S店维修而导致的客户流失。

结论三:续保促进客户的售后入厂频次

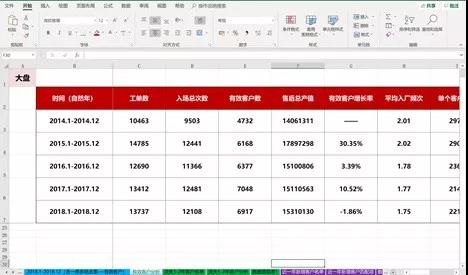

从《续保客户在保险生命周期内售后产出的数据透视表》中我们会发现保险起期在2017.1-2017.12的1226个续保客户中,在保险生命周期内在该店售后入厂的客户占57%,共694个,而这694个客户共在保险生命周期内入厂了1434次,平均入厂频次为2.07次:

我们再对该店整个2017年与2018年的售后入厂数据做分析,发现该店2017年和2018年的售后平均入厂频次分别为1.77次和1.75次,低于续保客户的平均入厂频次约0.3次/年。所以:续保促进客户的售后入厂频次。

特别提示:续保虽然能提升客户的售后入厂频次,但这只是针对于入了厂的客户,而该店还有43%的续保客户在保险生命周期内没入厂,也许就失去了续保的意义,也许与续保的续保有关,我们继续做分析。

结论四:高质量的续保促销促进客户的售后产出

从《续保客户在保险生命周期内售后产出的数据透视表》中我们会发现保险起期在2017.1-2017.12的1226个续保客户中,在保险生命周期内,结合售后业务(没有全返现)的续保客户在该店的事故车回厂率及售后回厂率远高于续保全返现的客户。所以:高质量的续保促销促进客户的售后产出。

特别提示:有时候,过度地追求续保量,但续保客户售后不回厂等于没用。

与其一个月做100单续保,其中50单全返现,50单结合售后业务;

不如一个月做100单续保,其中50单全返现(返现的比例缩小,扩大售后业务的比例),50单结合售后业务;

不如一个月做100单续保,其中30单全返现,70单结合售后业务;

不如一个月做100单续保,其中30单全返现,70单结合售后业务(但当次只能使用一定比例);

不如一个月做100单续保,其中30单全返现,全返现的客户中有10位客户购买了自营小险种,70单结合售后业务(但当次只能使用一定比例)。

通过上述数据分析,我们应该能够了解到续保业务高质量的开展对于4S店的重要性了。外在因素有时不可避免,续保量提升反而事故车产值下滑也属常有之事,但修炼好内功,提升续保业务质量才能把命运掌握在自己手中。

续保的表向收益可以通过一个公式解读:

一张续保保单的毛估收益(不含人员成本等)=(交强险保费*交强险返利+商业险保费*商业险返利-店端给与客户的综合优惠成本)+总保费*送修比*事故车毛利率

当然续保更不可忽略的还有着诸多的隐性收益:增加面对面的机会,增加粘合度,提升保费规模增加与保险公司的话语权,增加一次售后产品销售的机会……

所以,续保一定要坚持做下去,同时不仅要有量,还要有质!

本文由AC汽车专栏作者供稿,AC汽车经授权发布,文章观点不代表AC汽车立场。

— END —

各种跨界者加入战局,导致客户购买和安装轮胎的方式迎来变化。传统维修...

小桔车服召开安全管理委员会专项会议,会议任命小桔租车、小桔养车、小...

从预约检测到透明报价、从专业技师到纯正配件,从免费车辆电子健康检测...

哪些汽服门店在换门头?换门头的原因是什么?